つみたてNISAとは、積立投資専用の「NISA」制度です。NISAとは、投資によって得られた売却益(譲渡益)や分配金の運用益は非課税になるという制度です。非課税となる投資額には上限があり、年間40万円までです。

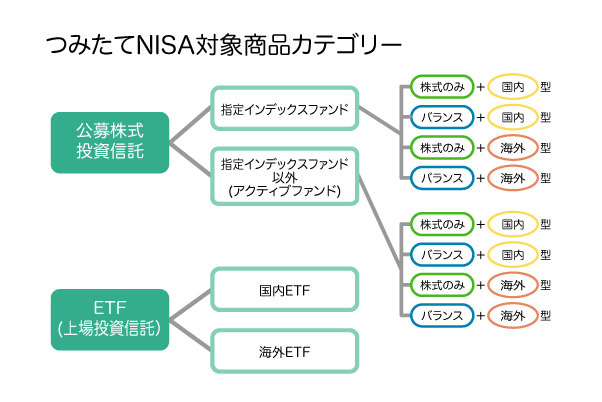

つみたてNISAで投資できる商品は、コストや運用成績など、金融庁が決めた基準を満たす投資信託やETFに限定されていて、以下のような分類になっています。

指定インデックスファンド以外の「株式のみ」で「国内型」は、「日本の株式を中心とした、アクティブファンド(ファンド:投資信託のこと)」を指します。

私は個人的な見解として、「日本経済は今後縮小する」と考えています。その理由は「日本の人口は、これから減少する可能性が高いため」です。日本は全人口に占める高齢者が多く、大きな経済成長を見込めないのです。

そのため指定インデックスファンド以外の「株式のみ」で「国内型」は、あまり購入をオススメしません。

ただ、投資の経験がある方は、「これからの日本でも、成長する企業はあるはず」と考えられることもあると思います。そこでこのページでは、このカテゴリーについて詳細を解説します。読むことで、購入するかどうかの判断材料になるはずです。

以下がこのカテゴリーの商品ラインナップです

| 指定インデックスファンド以外「株式のみ」「国内型」 | ||

| NO | 連動対象 | ファンド名 |

| 1 | 株式 | コモンズ30ファンド |

| 2 | 大和住銀DC国内株式ファンド | |

| 3 | 年金積立 Jグロース | |

| 4 | ニッセイ日本株ファンド | |

| 5 | ひふみ投信 | |

| 6 | ひふみプラス | |

| 7 | 株式及び公社債 | 結い 2101 |

Contents

指定インデックスファンド以外の「株式のみ」で「国内型」の商品は、運用方針に注目

指定インデックスファンド以外とは、「アクティブファンド」のことです。

アクティブファンドとは「市場平均以上の利益を出すため、指数を上回る運用成績を目指す投資信託」です。指数とは例えば、日本株なら「TOPIX(東証株価指数)」や「日経225」などがあります。

日本は今後少子高齢化の傾向が続き、日本経済は停滞すると予測されます。そのためTOPIXや日経225は値上がりしにくく、こうした指数に連動するインデックスファンドでは、高いリターンを得にくいです。

このような市場において、さまざまな運用戦略を駆使することで、ベンチマークを上回るように運用するのがアクティブファンドです。運用戦略とは例えば、「外国人投資家の目が届きにくい、成長している中小企業の株式を調査する」などの手法を指します。

日本にある既存の公募株式投資信託は約5,400本で、その約4割にあたる2,300本ほどは、主に海外REITやハイイールド債など、プロでも売買のタイミングが難しいファンドが存在しています。

それらを除く約3,000本の内訳は、インデックスファンドが381本で、アクティブファンドが2,707本です。

つみたてNISAの対象商品として選出されている6商品は、ただのアクティブ投信ではありません。「多くの人に継続して選ばれて・支持されている」など、金融庁が設けた厳しい基準をクリアしています。実際、クリアした既存のアクティブファンドは約20本しかなく、金融庁はさらにそこから6つのファンドに絞っているのです。

こうして選ばれた6商品は、それぞれで運用方針が異なります。この運用方針を理解するために、「バリュー投資」と「グロース投資」という言葉を知っておく必要があります。

投資信託は投資の仕方によって、「バリュー投資」と「グロース投資」という2種類に分類することができます。

バリュー投資とは、「割安な銘柄へ重点的に投資すること」です。成長性が低い業界に属する株式のため、株価は割安に放置されている傾向があります。

一方グロース投資とは、「成長しそうな銘柄へ重点的に投資すること」です。成長性が高い業界に属する株式なので、株価は割高な傾向にあります。

これらの用語を理解したら、6商品の運用方針を確認しましょう。各ファンドはそれぞれ、次のような目的の場合にオススメです。

- コモンズ30ファンド:持続的成長が期待できる30銘柄に集中投資したい。

- 大和住銀DC国内株式ファンド:東証1部の銘柄でバリュー投資したい。

- 年金積立 Jグロース:国内の財務基盤が強い企業にグロース投資したい。

- ニッセイ日本株ファンド:東証1部の銘柄でバリュー投資したい。

- ひふみ投信:国内の中小型成長株を中心として、良さそうな海外企業にもバリュー投資したい。直販希望。

- ひふみプラス:国内の中小型成長株を中心として、良さそうな海外企業にもバリュー投資したい。証券会社などを通じて積み立てをしたい。

ちなみに各ファンドの運用方針は、その商品のホームページで確認できます。サイトに掲載されている「交付目論見書(こうふもくろみしょ)の「ファンドの目的・特色」をチェックしましょう。

運用方針には、「〇〇(ベンチマーク)を上回ることを目指します」のような内容が書かれています。

明確なベンチマークがないファンドについては主な投資先を確認して、「どの市場インデックスをベンチマークとしているのか」を判断します。参考として、以下で実例を紹介します。

運用方針を確認する、実例を紹介

ここではつみたてNISA対象商品となっている「ひふみプラス」を例にして、運用方針をどのようにチェックするか解説します。

ひふみプラスのホームぺージから「交付目論見書」を開きます。

出典:レオス・キャピタルワークス株式会社 HP(2019年1月8日時点)より引用

交付目論見書にある「ファンドの目的・特色」をチェックします。ファンドの特色を読むと、ベンチマークについては触れていません。そのため主な投資先から、どの市場インデックスをベンチマークとするのかを考えます。

出典:ひふみプラス 交付目論見書(使用開始日2018年12月22日)より引用

ひふみプラスの「運用実績」を確認すると、このファンドに組み入れられている上位10銘柄を確認することができます。

出典:ひふみプラス 交付目論見書(使用開始日2018年12月22日)より引用

「組入上位銘柄」を見ると、10位中1社のみがアメリカの企業です。つみたてNISAでの区分は、指定インデックスファンド以外の「株式のみ」で「国内型」ですが、国内外に投資するアクティブファンドですので、海外の株式も組み入れています。

つみたてNISA対象となっている「株式のみ」で「国内型」のアクティブファンド6商品について、この作業を行ってみました。その結果を下にまとめます。

| NO | ファンド名 | 交付目論見書での記載 | 組入上位10銘柄 |

||

| ベンチマーク | 投資対象地域 | 日本企業 | 米国企業 | ||

| 1 | コモンズ30ファンド | なし | 内外 | 10 | 0 |

| 2 | 大和住銀DC国内株式ファンド | TOPIX | 国内 | 10 | 0 |

| 3 | 年金積立 Jグロース | なし | 国内 | 10 | 0 |

| 4 | ニッセイ日本株ファンド | TOPIX | 国内 | 10 | 0 |

| 5 | ひふみ投信 | なし | 内外 | 9 | 1 |

| 6 | ひふみプラス | なし | 内外 | 9 | 1 |

ベンチマークを特定していないファンドについては、組み入れ上位10銘柄における日本企業の割合が高いため、日本株の代表的な指数である「TOPIX(東証株価指数)をベンチマークしている」とします。

また、6商品のうち半分の3商品は、投資対象地域が「内外」になっています。そのため今後、海外銘柄の比率が高くなる可能性もあります。その場合は、TOPIXではなく、先進国の指数である「MSCIワールド・インデックス」などをベンチマークとみなしていく必要があるかもしれませんね。

国内・海外の比率が分かったところで、次にファンドの運用方針を確認します。

先ほど確認した交付目論見書にある「ファンドの目的・特色」に、運用方針が書かれています。

出典:ひふみプラス 交付目論見書(使用開始日2018年12月22日)より引用

ひふみプラスは「市場価値が割安と考えられる銘柄」とあるため、「バリュー投資」であることが分かります。

2019年1月現在、アクティブファンドの「株式のみ」で「国内型」の商品は、6つです。ただ、将来的に新たなファンドが増える可能性はあるため、そのときには上の方法で運用方針やベンチマークを確認してください。

6商品について、「過去の実績」をチェックする

つみたてNISAの対象となっている6商品は、あなたの運用方針に合うものを選ぶことも大切ですが、過去の実績を確認することも大切です。

過去の実績が良くても、これから悪く可能性はあります。ただ、アクティブ型は過去の実績を重視して選ぶことをオススメします。

なぜなら、アクティブファンドは、信託報酬がインデックスファンドに比べて高いので、コスト面で最初から圧倒的に不利な立場に置かれています。ベンチマークであるTOPIXは最低限上回っていないと、選ぶ意味はないからです。

TOPIXとは東証1部に上場している全銘柄の時価総額を、銘柄数で割って算出する指数です。1969年から開始され、日本の株式市場における代表的な株価指標となっています。

TOPIX(東証株価指数)のここ10年のチャートの動きは以下です。

出典:Yahoo!ファイナンス(2019年1月8日時点)より引用

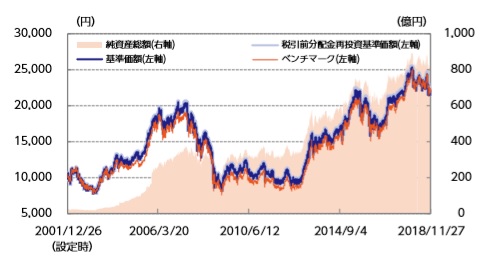

6つのファンドは、それぞれのHPでTOPIXをベンチマークとして過去の成績を発表しています。過去5年以上において、これらの投信がTOPIXを上回っているかチェックしてみましょう。

【コモンズ30ファンド】

出典:コモンズ投信 HP(2019年1月13日時点)より引用

2009年以降、継続してTOPIXを上回っています。

【大和住銀DC国内株式ファンド】

出典:大和住銀DC国内株式ファンド 交付目論見書(第12期2018年1月29日決算)より引用

TOPIXと同じか、下回っています。

【年金積立 Jグロース】

出典:年金積立 Jグロース 交付目論見書(第17期2018年6月25日決算)より引用

2013年以降、継続してTOPIXを上回っています。

【ニッセイ日本株ファンド】

出典:ニッセイ日本株ファンド 月次レポート(2018年12月7日)より引用

設定以来、継続してTOPIXを上回っています。

【ひふみ投信】

出典:ひふみ投信 交付目論見書(使用開始日2018年12月22日)より引用

設定以来、継続してTOPIXを上回っています。

【ひふみプラス】

出典:ひふみプラス 交付目論見書(使用開始日2018年12月22日)より引用

設定以来、継続してTOPIXを上回っています。

継続してTOPIXを上回っているのは、6商品中4つです。アクティブファンドは前述のように過去実績を重視するべきなので、これらの中から購入する商品を絞り込むと良いです。

ただ、日本はこれから、人口の21%を65歳以上の高齢者が占める「超高齢社会」に突入します。これは若者が少なくなり、経済が縮小する可能性が高いことを意味します。

そのため、「国内型」を選択してしまうと、経済成長があまり見込めないファンドへ投資することになります。

ただしアクティブファンド場合、これからも成長が見込める企業や、成長する可能性のある中小企業へ投資をすることができます。また、投資する銘柄を国内のみに限定していないファンドも3商品あるため、海外株の組み入れ比率が高まれば、リターンを得られる可能性はあります。

基本的には、指定インデックスファンド以外の「株式のみ」で「国内型」は、基本的にオススメしませんが、海外が有利と分かっていても「今後成長しそうな日本企業をファンドマネージャーに選んでもらって、大きなリターンを得たい」という場合は、このカテゴリーの商品を選ぶのも良いでしょう。

まとめ

つみたてNISAの対象期間である20年という月日が経った2040年において、日本は超高齢社会になっています。人口が減る国の経済は縮小していくことを考えると、このカテゴリーはオススメしません。

世界経済が長期投資において有利と分かっていても、「成長見込みのある国内企業へ投資して、大きなリターンを得たい」もしくは「少子高齢化が進んでも、経済成長している国はある」と考えるなら、このカテゴリーの商品を選択するのも良いでしょう。

アクティブファンドは「運用方針」と「過去5年以上において、ベンチマークであるTOPIXを上回っているか」を確認することが大切です。これらはファンドのホームページにある「交付目論見書」と「運用実績」でチェックできます。

これらを確認してから、別ページで紹介している「4つのチェックポイント」を基準に、商品を絞り込んでください。

つみたてNISAを始めるには、証券会社で「つみたてNISA専用口座」を作る必要があるの。

つみたてNISA専用口座を作ったら購入するファンドをスマホのマイページで決めて、自分にムリのない金額を設定して積み立てるっていう流れ。

私がすすめるネット証券では月100円から積立て投資が可能だけど、将来のための資産形成を目指すのであれば、5,000円や1万円くらいからスタートしてもらいたいわ。

スマホでできるんですね!投資がさらに身近になった気がします。証券会社はどこがいいんですか?

オススメの証券会社は別ページで紹介してます。口座開設の完了までには2週間くらいかかるから、それまではこのサイトで勉強してみてね。

つみたてNISAを始めるためにオススメの証券会社

当サイトオススメの証券会社は次の2つ!

実は街中の銀行などは、つみたてNISAの商品があまり充実していません。この理由は「販売することで、銀行の得られる利益が少ないため」です。

つみたてNISAの商品ラインナップが充実しているのは、圧倒的に「ネット証券」。その中でも次に紹介する2つは、約160本あるつみたてNISA対象商品を7〜9割カバーしています。参考にして、証券会社を決めてくださいね。

1位:ポイントでつみたてNISAもできる!「楽天証券」

| 取扱い商品数 | 179本 |

|---|---|

| 積立金額 | 最低:100円 最高:33,333円 |

| 積立頻度 | 積立方法:毎日・毎月 金額調整:毎月・ボーナス設定・増額の設定 |

| 引落し方法 | 銀行口座・証券口座・楽天カード |

| ポイント付与 | あり。年間約4,000ポイント →毎月の積立33,333円を楽天カードで行った場合。楽天カードで積み立てた場合のみ、ポイントが「月額積立額×1%」付与される。 |

楽天証券は商品数のラインナップは業界ナンバーワンで、全商品のうち約90%をカバー。SBI証券と取り扱い数は同数です。

また、楽天証券は「楽天ユーザーに使いやすい」という点がメリット。楽天アカウントで統一でき、口座開設もカンタン。さらに毎月の積立で、楽天ポイントも貯まります!また、2018年9月30日よりポイントを使って投信積立ができるように、2018年10月28日より、投信の積立で楽天カードで決済が可能となり、ポイントを貯められるようになりました。資産形成をしつつ、楽天でおトクに買い物ができますよ。楽天カードを使っている人にはもちろんのこと、今後使っていきたい!という方にもオススメです。

また、つみたてNISAについて相談したい場合、楽天証券は「つみたてNISA専用ダイヤル」を利用できます(無料)。

2位:国内株式個人取引シェアNo.1!細かな設定もできる「SBI証券」

| 取扱い商品数 | 176本 |

|---|---|

| 積立金額 | 最低:100円 最高:33,333円 |

| 積立頻度 | 積立方法:毎日・毎週・毎月 金額調整:毎月・ボーナス設定・NISA枠ぎりぎり注文 |

| 引落し方法 | 銀行口座・証券口座 |

| ポイント付与 | あり。年間108ポイント →毎月の積立額が33,333円で0.05%付与のファンドを購入した1年目の場合 |

SBI証券はつみたてNISAの商品数のラインナップは業界ナンバーワンで、全商品のうち約90%をカバー。楽天証券と取り扱い数は同数です。

また、積立方法を「毎日」「毎週」「毎月」と細かく設定できるほか、ネット証券にもかかわらず「実店舗」があります。気になることがあればスタッフに直接相談できます。

業界ではSBI証券・楽天証券・マネックス証券を合わせて「3大ネット証券」と呼びますが、SBI証券はこの中でも口座開設者数がトップで、初心者にもオススメです!

ところで、つみたてNISAって、どうやって始めたらいんですか?