つみたてNISAは金融庁が選定した「投資信託(ファンド)」などを積み立てて購入していいくもので、得られた利益が非課税になるメリットがあります。

年間の積立上限額は40万円で、非課税運用期間は積立を行った年からそれぞれ最長20年間、累積で最大800万円まで非課税での積立が可能になっています。

つみたてNISAでは、このように、積立を行った後も長期にわたって保有し続けることが想定されているため、購入できる商品は、少額で投資可能な長期投資に適したものに限定されています。

そうはいっても、どんなものなのかを知らないと、「本当に大丈夫なのかな?」と不安になり、10年や20年に渡って買い続けるのは難しいです。このページでは「投資信託って何?」という基本を解説します。

投資信託の特徴を理解すれば、安心してつみたてNISAを始められるようになりますよ!

初めて買うときは、たしかによくわからない商品に思えるわよね。

投資信託は「ファンド」とも呼ぶけど、私も最初は「何だか難しそう・・」と思ったわ(笑)

でも大丈夫!ファンドは実はそんなに難しいものじゃないのよ。ここから説明しますね!

Contents

投資信託の全体像と仕組みを理解する

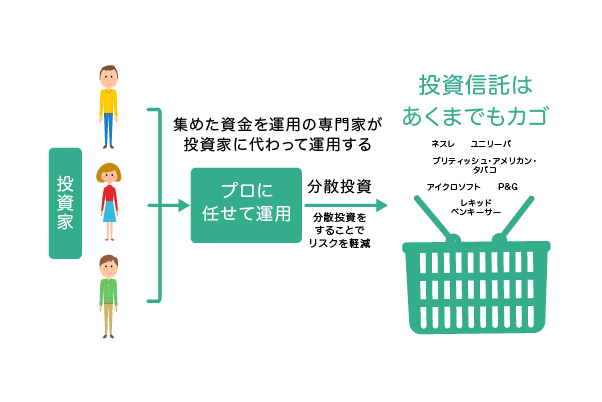

投資信託の仕組みをカンタンにまとめると以下のようになります。

- 運用の専門家(運用会社)が、投資家から、資金を集める

- 運用会社は、集めた資金をいろんなところへ投資する

- 個人投資家は、少額でいろいろな投資をすることができるようになる

投資の世界には、とてもたくさんの銘柄(企業の株式や債券などのこと)があります。こうした銘柄の多くは、あなたが直接購入できます。

ただ、株式の売買単位(単元株)は、通常100株とか、1,000株です。たとえば、株価5,000円のA社の売買単位が100株だった場合、50万円必要になります。

1社買うだけでも、まとまった資金が必要です。しかも、株式を1社しか買わないのは危険です。もし、その会社の経営が悪くなったり、倒産してしまった場合、資産を減らしてしまう可能性があるからです。

複数の会社の株を買っておいた方が安心ですが、実際に個別株で分散投資をしようとすると、さらにまとまったお金が必要になってしまいます。

ところが、投資信託は少額でもたくさんの国や会社に投資をすることができます。

また、株式も債券も、基本的には安く買って高く売れば、お金を増やすことができます。ただ、一見シンプルに思えても、購入や売却のタイミングを自分で見極めるのは、とても難しいのです。

初心者は「相場が上がるかもしれないから、今は売らないでおこう」「この企業は最近注目されている!今が株の買いどきだ!」と感情に流されてしまい、冷静な判断をすることができません。

このように、投資信託は初心者向けに作られた金融商品で、大きな資金や専門知識がなくても投資を始めることができます。

投資信託は「ファンド」と呼ばれることが多いです。呼び方が変わるだけで難しく感じがちですが、あまり気にしないようにしましょう。

ファンドは世界中で購入されていて、一番たくさん買っているのはアメリカです。2位はルクセンブルグ、3位はフランスと続き、日本は世界で9番目に多くファンドを買っている国です(2015年時点)。

ファンドはいろんな株式や債券が、パッケージになっている商品なんですね。

これがどうして初心者向けなんですか?

いろんな株式や債券が入ってると、「リスクの分散」ができるの。

いろんな銘柄が入っていれば、ある企業の株が値下がりしても、ほかの企業の株が上がる可能性があるわよね?損をしにくいから、初心者向きなのよ。

なるほど。たしかに投資で大きな損をした話はけっこう怖く感じるから、投資信託なら始めやすそうですね!

投資信託は「カゴの中に何を入れるか」が重要

2018年11月の時点で、日本には約6,000本もの投資信託が存在します。すごい量ですよね。

あなたにぴったりのファンドを選ぶには、「投資信託にどんな種類があるか」を知っておく必要があります。

投資信託は「カゴ」だと考えてください。つまり「カゴの中に何が入っているか」が重要です。

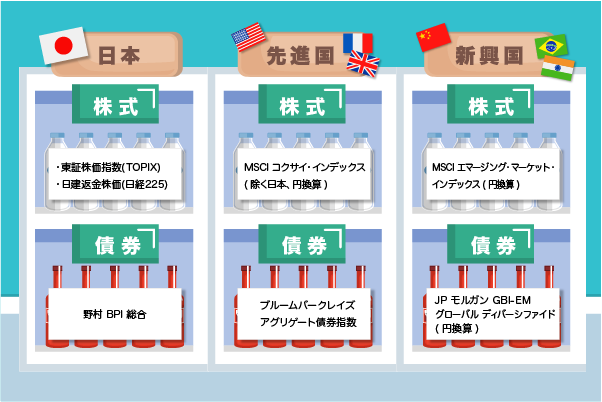

投資信託というカゴに入るものは「日本の企業株式」のように、「投資する国・地域」と、株式や債券など「銘柄の種類」で決まります。「どの国の銘柄を購入するか」「銘柄の種類を何にするか」を決めることを、アセットクラスといいます。

銘柄の種類には株式や債券のほかに、不動産(REIT)などがあります。投資信託にはこれらの銘柄を、組み合わせて入れることができます。これを「銘柄を組み入れる」といいます。つみたてNISA用ファンドとしては、基本的に株式を組み入れる必要があります。

投資する国・地域は大きく「日本」と「海外」に分けられます。海外はアメリカやイギリス、フランスなどの「先進国」と、中国やインド、ブラジルなどの「新興国」に分かれます。

ここまでをまとめると、投資信託というカゴに入れる銘柄は株式と債券が多く、投資先の国は日本・先進国・新興国の3つに分かれます。

つまり「日本の株式」「日本の債券」、「先進国の株式」「先進国の債券」のように、下のような6カテゴリーに分類できます。この6つを「6大アセットクラス」と呼びます。

そして「アセットクラスの分類から、何にどのくらい投資するか考えること」を、アセットアロケーションといいます。

ちょっとカタカナ用語が多くて、混乱するかもしれませんね・・。ゆっくり落ち着いて理解しましょう。

投資信託を買おうと思うときには、「6大アセットクラスの銘柄が、どのように組み合わされているか」が大切。さまざまなアセットクラスの銘柄がカゴに入っていることで、自動的に分散投資されることになり、リスクを抑えることができます。

ただ、アセットアロケーションをイチから考える必要はありません。投資信託は、アセットアロケーションを考えて作られています。

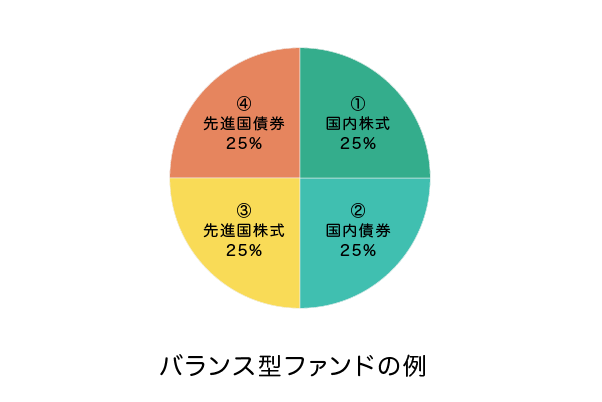

たとえば次のような、「バランス型ファンド」というファンドがあります。これは複数のアセットクラスに、バランス良く投資するファンドです。

上のようなバランス型ファンドを購入すると、自分の資金を日本国内の株式と債券、先進国の株式と債券に投資することになります。どの企業の株式やどんな債券に投資するかは、ファンドマネージャーが考えてくれます。

つまりあなたはバランス型ファンドを買うだけで、さまざまな銘柄に「分散投資」ができるのです。

分散投資をすると、「A社の株は下がったけどB社の株が上がった!」のように、リスクを抑えることができます。

あ、アセットクラス、アセットアロケーション・・。

混乱しそうです(汗)僕、こういうカタカナ言葉が苦手なんですよね。

ひとまず「ファンドはこんな仕組みになってるんだ」っていうことがわかればOKよ。

ファンドというカゴの中にどんな銘柄を入れるかは、ファンドマネージャーが決めてくれるの。

だから伊藤くんは「日本と海外の企業に投資するファンドを買おう」のように商品だけを決めれば、あとの投資先はファンドマネージャーがしてくれるから、お任せで大丈夫なのよ。

それは助かります!どんな銘柄に投資するかはファンドマネージャーが決めてくれるから、初心者向けなんですね〜。

うん、伊藤くんは「ファンドを買えばいいだけ」よ。ただし商品選びはしっかりしないといけないけどね。

証券会社や銀行で買えるファンドには、3つの会社が関わっています。ここからは、このことを説明しますね。

投資信託には、3つの会社が関連している

投資信託は「販売会社」「運用会社」「受託会社」という、3種類の会社で成り立っています。

ファンドがどのような仕組みで運用されているかを知ると、自分でより良い判断ができるようになります。

ここからは、それぞれの会社がもつ役割を見ていきましょう。

投資信託を売る「販売会社」

販売会社は「投資信託を販売する会社」で、証券会社・銀行・信託銀行・保険会社などを指します。

販売会社はあなたがファンドを買うときに、窓口となってくれます。

少し前まで、投資信託を販売しているのは証券会社だけでした。ですが1998年からは銀行や保険会社、2005年から郵便局(ゆうちょ銀行)でも販売されるようになりました。

証券会社や銀行はさまざまで、実店舗がある販売会社もあれば、ネット銀行やネット証券のように、ネット上でサービスを提供している会社もあります。

店舗型の証券会社や銀行は、「販売手数料(投資信託を購入するときにかかる費用。購入時手数料ともいう)」が割高なことが多いです。店舗の運営コストや人件費がかかりやすいため、お客さんが支払う費用も高くなるのです。

一方ネット証券は人件費や店舗の維持費などがあまりかからないため、手数料が割安です。また、ネット証券はファンドの商品ラインナップが豊富です。

ちなみに販売会社は、ファンドを販売したときの「販売手数料」や、あなたが投資信託を保有している間にかかるコストである「信託報酬」を利益として得ています。

販売手数料は「ファンドを購入した金額の0~3%」が一般的で、販売手数料が0円の投資信託を「ノーロード」といいます。

投資信託の運用や開発をする「運用会社」

運用会社は「投資信託の運用や、新商品の開発をする会社」です。運用会社はファンドを作る役割から「メーカー」とも呼ばれます。投資信託の中身を誰よりもよく知っていて、ファンドの運用方針を決めている会社です。

運用会社には、ファンドの運用を指示する人である「ファンドマネージャー」がいます。「ファンドの運用成果は、運用会社やファンドマネージャーの力量にかかっている」といえます。

運用会社は「○○投信」「○○アセットマネジメント」「○○投信投資顧問」などの名称がついています。何となく聞いたことがあるかもしれませんが、これからは「投資信託を作り、運用をしている会社なんだ」とイメージすると良いでしょう。

運用会社は大きく分けて「販売会社の子会社である運用会社」と「販売会社を通さない独立系の会社」という2種類に分かれます。

前者はたくさんのファンドを運用していて、後者はファンドの数を絞って独自の方針で運用しています。販売会社を通さないことを「直販」ともいいます。

運用会社は、あなたがファンドを保有している間払うことになる信託報酬から利益を得ています。信託報酬はあなたにとってはコストなので、なるべく低いファンドを選ぶことが大切です。

投資信託を管理する「受託会社」

受託会社は、「投資家の資金を管理する会社」です。

もともと投資家の資金は、運用会社が管理していました。ですがアメリカで「運用会社が投資家の資金を使い込んでしまった」という事件が起き、現在では運用をする会社と資産を管理する会社が分けられています。

受託会社の利益も、あなたが支払う信託報酬の一部です。受託会社の取り分は販売会社や運用会社より、少なめの場合が多いです。

もしも証券会社が倒産したら、購入していた投資信託はどうなる?

ここまで説明してきたように、投資信託は販売会社・運用会社・受託会社が別々になっています。

ただ、もしそれぞれの会社が倒産した場合でも、あなたの資産(お金)は守られるようになっています。

販売会社が破綻した場合、あなたが保有する投資信託の運用には影響がありません。ただし「投資信託を売買する窓口がなくなる」という状況になることはあります。

実際、過去に販売会社が破綻したケースでは、「ほかの販売会社が破綻した会社の顧客口座を引き継ぐ」のような対応がとられています。

また、運用会社が破綻しても、あなたの運用資金が影響を受けることはありません。運用資金は、信託銀行というところに保管されているからです。

ただ、これまでファンドを運用してきた会社が破綻するため、今後の運用方針が変わる可能性はあります。そのため「運用成果が変わってしまう」「運用を停止して、投資家に資金を返す(繰上償還(くりあげしょうかん))」などのリスクがあります。

さらに受託会社が破綻した場合も、あなたの運用資金は守られます。投資信託の運用資金は「信託財産」として信託銀行に保管されていて、信託銀行自身の財産とは別に管理されているからです。

このように、販売会社、運用会社、受託会社のいずれかが破綻した場合もで、あなたの運用資金は守られる仕組みとなっています。3つの会社が倒産することは頻繁にはないものの、万が一の場合はあります。このときにはあなたの資産に影響はないものの、投資信託の売買方法や運用方針が変わることはあるため、頭に入れておきましょう。

ひとまずファンドは販売会社・運用会社・受託会社で成り立っていて、それぞれに役割があるんですね。

で、どの会社が倒産しても、僕の資産は守られるっていうことですかね?

うん、ひとまず3つの会社でファンドができているとわかれば大丈夫よ。

ここまで理解したら、伊藤くんもかなりファンドについて詳しい人だよ。よかったね(笑)

そうなんですね!いや〜よかったです^^

これからも勉強は続けようと思いますけど、安心してファンドを買えそうです!

投資信託はペイオフの対象外だが、預金より安全性が高い

預金には「ペイオフ」という制度があります。これは「銀行が破綻しても、1,000万円までなら元金と利息が払い戻される制度」です。

投資信託はペイオフの対象外です。ですが上で紹介したように、ファンドは販売会社・運用会社・信託銀行のどれが破綻しても、あなたの運用資金が守られるようになっています。つまり1,000万円を超える資金についても、無制限に払い戻しを受けることができます。

そのため資産管理の面から考えると、預金より投資信託のほうが安全性は高いです。ただし投資信託の場合、「資金が目減りするリスクがある」という点には注意が必要です。

まとめ

つみたてNISAでは投資信託(ファンド)を購入することになります。そのため、投資信託の基本を理解しておくことはとても大切。

投資信託は「カゴ」であり、その中に6大アセットクラスの銘柄が、どのような割合で組み入れられているのかを確認する必要があります。

投資信託は資金が目減りしてしまうリスクがあるものの、カゴの中身をきちんと考えれば、そのリスクを避けることができるのです

また、ファンドに大きく関係している3つの会社についても理解しておきましょう。販売会社・運用会社・受託会社の仕組みを知ることで「あなたの資産がどのように運用されて、どのように守られているのか」が理解できます。これら3つの会社が破綻してもあなたのお金は守られるため、安心してくださいね。

投資信託の基本を理解することで、つみたてNISAで購入するファンドをより正しく見極められるようになりますよ。

ところで、つみたてNISAって、どうやって始めたらいんですか?

つみたてNISAを始めるには、証券会社で「つみたてNISA専用口座」を作る必要があるの。

つみたてNISA専用口座を作ったら購入するファンドをスマホのマイページで決めて、自分にムリのない金額を設定して積み立てるっていう流れ。

私がすすめるネット証券では月100円から積立て投資が可能だけど、将来のための資産形成を目指すのであれば、5,000円や1万円くらいからスタートしてもらいたいわ。

スマホでできるんですね!投資がさらに身近になった気がします。証券会社はどこがいいんですか?

オススメの証券会社は別ページで紹介してます。口座開設の完了までには2週間くらいかかるから、それまではこのサイトで勉強してみてね。

つみたてNISAを始めるためにオススメの証券会社

当サイトオススメの証券会社は次の2つ!

実は街中の銀行などは、つみたてNISAの商品があまり充実していません。この理由は「販売することで、銀行の得られる利益が少ないため」です。

つみたてNISAの商品ラインナップが充実しているのは、圧倒的に「ネット証券」。その中でも次に紹介する2つは、約160本あるつみたてNISA対象商品を7〜9割カバーしています。参考にして、証券会社を決めてくださいね。

1位:ポイントでつみたてNISAもできる!「楽天証券」

| 取扱い商品数 | 179本 |

|---|---|

| 積立金額 | 最低:100円 最高:33,333円 |

| 積立頻度 | 積立方法:毎日・毎月 金額調整:毎月・ボーナス設定・増額の設定 |

| 引落し方法 | 銀行口座・証券口座・楽天カード |

| ポイント付与 | あり。年間約4,000ポイント →毎月の積立33,333円を楽天カードで行った場合。楽天カードで積み立てた場合のみ、ポイントが「月額積立額×1%」付与される。 |

楽天証券は商品数のラインナップは業界ナンバーワンで、全商品のうち約90%をカバー。SBI証券と取り扱い数は同数です。

また、楽天証券は「楽天ユーザーに使いやすい」という点がメリット。楽天アカウントで統一でき、口座開設もカンタン。さらに毎月の積立で、楽天ポイントも貯まります!また、2018年9月30日よりポイントを使って投信積立ができるように、2018年10月28日より、投信の積立で楽天カードで決済が可能となり、ポイントを貯められるようになりました。資産形成をしつつ、楽天でおトクに買い物ができますよ。楽天カードを使っている人にはもちろんのこと、今後使っていきたい!という方にもオススメです。

また、つみたてNISAについて相談したい場合、楽天証券は「つみたてNISA専用ダイヤル」を利用できます(無料)。

2位:国内株式個人取引シェアNo.1!細かな設定もできる「SBI証券」

| 取扱い商品数 | 176本 |

|---|---|

| 積立金額 | 最低:100円 最高:33,333円 |

| 積立頻度 | 積立方法:毎日・毎週・毎月 金額調整:毎月・ボーナス設定・NISA枠ぎりぎり注文 |

| 引落し方法 | 銀行口座・証券口座 |

| ポイント付与 | あり。年間108ポイント →毎月の積立額が33,333円で0.05%付与のファンドを購入した1年目の場合 |

SBI証券はつみたてNISAの商品数のラインナップは業界ナンバーワンで、全商品のうち約90%をカバー。楽天証券と取り扱い数は同数です。

また、積立方法を「毎日」「毎週」「毎月」と細かく設定できるほか、ネット証券にもかかわらず「実店舗」があります。気になることがあればスタッフに直接相談できます。

業界ではSBI証券・楽天証券・マネックス証券を合わせて「3大ネット証券」と呼びますが、SBI証券はこの中でも口座開設者数がトップで、初心者にもオススメです!

かづな先生!つみたてNISAでは「投資信託」を買うんですよね?

そもそもなんですけど、投資信託ってどんな商品なんですか?僕の友人も買ってるみたいなんですが、誰でも気軽に始められるものなんですか?