預貯金や投資で得た利益からは約20%の税金が引かれますが、投資信託やETFを積み立て購入する「つみたてNISA」なら運用益は非課税です。

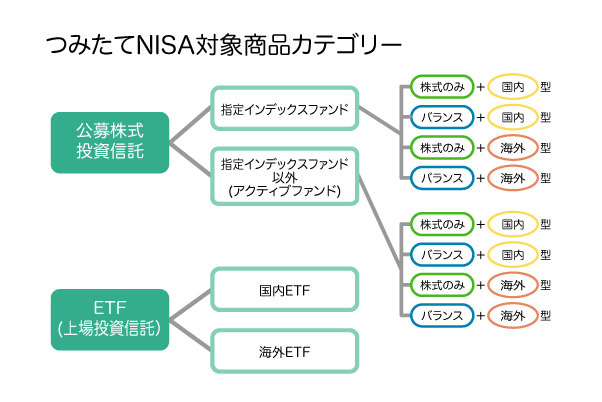

つみたてNISAの対象となっている投資信託は、金融庁の厳しい基準をクリアした201本です。そして、以下のような分類になっています。

つみたてNISAでは、「非課税になる投資金額」が、年間40万円までと決まっています。つまり月に換算すると、約3.3万円が上限です。つまり、「限られた積立金額で、どの商品に投資するのか」を絞り込む必要があります。

指定インデックスファンドの「バランス型」で「国内型」は、正直なところ私はあまりオススメしないカテゴリーです。その理由は、「今後の日本経済は縮小する可能性が高いため」です。ただ、「分散投資をしてリスクを抑えたい」と考える場合には、検討するのも良いです。

ここでは指定インデックスファンドの「バランス型」カテゴリーについて、詳細を解説します。このページを読むことで、このカテゴリーのファンドを購入すべきかどうかを、判断できるようになるはずです。

以下が、このカテゴリーの対象になる商品ラインナップです。

| 指定インデックスファンド「バランス型」「国内型」 | ||

| NO | 連動対象 | ファンド名 |

| 1 | 2指数 | 日本株式・Jリートバランスファンド |

| 2 | 3指数 | 東京海上・円資産インデックスバランスファンド |

| 3 | ニッセイ・インデックスパッケージ(国内・株式/リート/債券) | |

Contents

指定インデックスファンドの「バランス型」で「国内型」は、2指数と3指数がある

指定インデックスファンドは「指定されたインデックスに連動すること」というルールに沿って運用されています。

2019年1月現在、次の指数に連動した商品がつみたてNISAのラインナップに載っています。

- 株式:「TOPIX」「日経225」

- 債券:「NOMURA-BPI総合」

- 不動産:「東証REIT指数」

バランス型ファンドはこれら4指数の中から、2指数もしくは3指数を組み合わせて作られているのです。

以下でそれぞれの指数を解説しますが、その前によく登場する2つの用語を理解しておきましょう。

【債券】

債券(bond)は「国や企業にお金を貸したことを証明する、借用証書のようのもの」です。

国が発行する債券を国債、企業が発行する債券を社債といいます。債券を購入するということは「国や企業にお金を貸すこと」であり、お金を貸してあげている間、利息が発生します。そして満期になると、元本が戻ってきます。

債券を購入することで貸したお金は、返ってこないことがあります。ただ、信用力の高い国や会社の債券を選ぶことで、そのリスクを回避することができます。そのため債券は、「ローリスク・ローリターンの金融商品」という位置づけとなっています。

【不動産】

不動産投資信託は、アメリカで生まれた仕組みです。「Real Estate Investment Trust」を略してREITともいわれます。一般的に不動産を購入するには、数千万円や億単位の資金が必要です。REITの場合、たくさんの個人投資家から資金を集めて不動産を購入し、家賃収入による運用益を投資家に分配します。そのため小資金で間接的に不動産投資をすることができます。

不動産の価格は株式や債券とあまり関係なく、独自の値動きをします。そのため「分散対象として優れている」といわれています。不動産投信は「ミドルリスク・ミドルリターンの金融商品」という位置づけです。

指定インデックスファンドの「バランス型」で「国内型」の指数を解説

それでは指定インデックスファンドの「バランス型」で「国内型」の、4指数について解説します。過去10年の値動きも、合わせて掲載しています。

「株式」の指数

【TOPIX】

出典:Yahoo!ファイナンス(2019年1月8日時点)より引用

TOPIXは東証株価指数ともいいます。東証1部に上場している全銘柄の時価総額を、銘柄数で割って算出する指数です。時価総額の高い銘柄の値動きが、TOPIXの数字に大きく影響します。1969年から開始され、日経225と共に日本の株式市場の代表的な株価指標のひとつです。

【日経225】

出典:Yahoo!ファイナンス(2019年1月8日時点)より引用

日経225は「日経平均株価」ともいいます。東証1部上場企業の中から、日本経済新聞社が決めた225銘柄の株価を平均した指数です。株価の高い銘柄の値動きが、日経225の数字に大きな影響を与えます。日本経済新聞社は1950年から数値を割り出しています。

「債券」の指数

【NOMURA-BPI総合】

出典:野村アセットマネジメント HP(2019年1月10日時点)より引用

BPIは「Bond Performance Index」の略です。野村證券金融経済研究所が「日本における債券市場全体の動向を指数化したもの」です。1983年から開始されていて、国内債券に関する代表的な指数になっています。

「不動産投資信託」の指数

【東証REIT指数】

出典:日本取引所グループ HP(2019年1月10日時点)より引用

東証REIT指数は東京証券取引所に上場している不動産投信(J-REIT)全銘柄を対象とした指数です。東京証券取引所が算出して、公表しています。

4指数のうち、どれを選ぶべき?

以上4つの指数を選ぶポイントとして、「それぞれの指数とあなたの投資方針が合うかどうか」を基準にすると良いです。目安を紹介しておきます。

- TOPIX:時価総額の高い銘柄に投資したい。

- 日経225:株価の高い銘柄に投資したい。

- NOMURA-BPI総合:貯金から投資にシフトしたいけど、低リスクの投資をしたい。

- 東証REIT指数:株や債券とは違う値動きの商品に投資したい。

これらの指数はいずれも、過去10年の履歴を見ることができるベーシックな指数です。また、東証REIT以外は右肩上がりで成長しています。過去の成績が良いからといって、今後も良いとは限りませんが、20年という長期スパンで見れば「似た傾向が続きやすい」と考えられます。

指定インデックスファンドの「バランス型」で「国内型」の未来予測

日本株式について、私は「人口減少 → 労働力減少 → GDPゼロ成長 → 中長期的な成長は期待できない」という見解をもっています。(参考:カテゴリー別解説:指定インデックスファンドの「株式のみ」で「国内型」)

前述のように、国が発行する債券を国債、企業が発行する債券を社債といいます。上記の理由から、日本の企業の社債を買う理由は正直なところあまり見い出せません。そのためここでは日本国債・不動産の未来予測を解説します

まずは国債についてです。

財務省によると平成30年の税収は約60兆円で、100兆円を使う予算が組まれています。つまり約40兆円が赤字で、そのうち約30兆円をまかなっているのが国債です。

財務省のホームページでは動画とPDFの資料で、その現状を国民に伝えています。

出典:財務省HP「国の支出と収入はどのように推移している?」より引用

国債は安全だといわれていますが、毎年の赤字累積により、90年代後半に財政健全化を進めた先進国を比較すると、日本は最悪の水準になっています。

財政危機と騒がれている国として、イタリアがあります。実は日本はイタリアの2倍以上、GDPに対する借金が多いのです。

出典:財務省HP「債務残高の国際比較(対GDP比)より引用

2018年9月時点で、国債を保有しているのは、約8割が日本の金融機関です。以下の図がその割合になります。

あなたが銀行で定期預金をしている場合、銀行はそのお金で国債を買っています。この仕組みは、ゆうちょ銀行でも同じです。また、貯蓄型の生命保険や個人年金保険に加入していれば、保険会社はその保険料で国債を買っています。

国債を買うことは貯金をしているようなものですから、投資をしているとはいえません。

預貯金や貯蓄性のある生命保険に加入することで、あなたは知らないうちに国債を買っているのです。つみたてNISAで資産形成をしようと思っているのに日本の国債を買ってしまうと、効率良くお金を増やすことができません。

債券に投資するのであれば最悪の水準である日本国債ではなく、安全性の高い「外国債券」をオススメします。

次に不動産についてですが、企業株式と同じく「日本の人口減少」の影響を受けています。

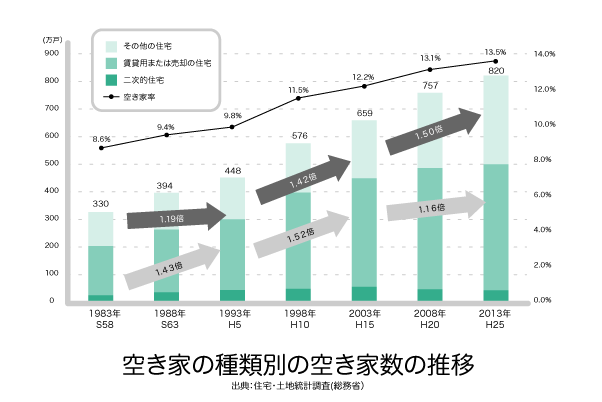

総務省「住宅・土地統計調査」によると、平成25(2013)年の空き家数は820万戸で、年々増加していることがわかります。

書籍「空き家問題」の著者である牧野知弘氏によると、以下のような予想・見解があります。

東京オリンピックが開かれる2020年、全国の空き家は1千万戸に達し、空き家率は15%に上ると予想される。空き家は毎年20万戸ずつ増加しており、すでに日本全国空き家だらけ。 2030年には今より人口が1千万人減ると見込まれ、「家はあっても住む人がいない」という社会は目前である。

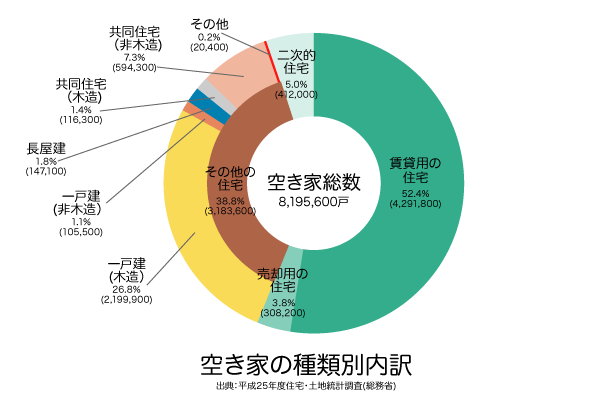

空き家の内訳をみると、「賃貸用の住宅」が半数以上を占めています。

不動産投資信託は「得られた家賃や売却益などを、投資家に還元する仕組み」になっています。そして株式投資に比べて、「利益を投資家に還元しやすい」という点がメリットです。

ですがここまで紹介したように、日本では不動産の需要と供給のバランスが崩れ、供給されている物件が余りつつあります。すると不動産は、安定的な収益を生み出すのが難しくなると予測されます。

つまり不動産に関しても投資するのであれば、人口が減少傾向にある日本ではなく、人口が増加する海外不動産をオススメします。

ここまで見てきたように、つみたてNISA対象商品の中で「バランス型」で「国内型」を選択する理由は、正直なところあまり見当たりません。

ただ、「分散投資でリスクを抑えるために、このカテゴリーのファンドを購入したい」という目的であれば、検討するのも良いかもしれません。

このカテゴリーから商品を選ぶときには、別ページで紹介している「4つのチェックポイント」を基準にすると良いです。合わせて参考にしてください。

参考:もうつみたてNISAの商品選びで迷わない!4つのチェックポイント

まとめ

つみたてNISAの対象期間は20年です。今から20年後は2040年に近くなりますが、このとき日本は65〜70歳の人口分布が一番多くなる「超高齢社会」になっています。人口が減る国の経済は縮小していくことを考えると、このカテゴリーはオススメしません。特に初心者は、控えたほうが無難です。

ただ、「日本で分散投資してリスクをおさえたい」と考えるなら、このカテゴリーの商品を選ぶのも良いです。

つみたてNISAを始めるには、証券会社で「つみたてNISA専用口座」を作る必要があるの。

つみたてNISA専用口座を作ったら購入するファンドをスマホのマイページで決めて、自分にムリのない金額を設定して積み立てるっていう流れ。

私がすすめるネット証券では月100円から積立て投資が可能だけど、将来のための資産形成を目指すのであれば、5,000円や1万円くらいからスタートしてもらいたいわ。

スマホでできるんですね!投資がさらに身近になった気がします。証券会社はどこがいいんですか?

オススメの証券会社は別ページで紹介してます。口座開設の完了までには2週間くらいかかるから、それまではこのサイトで勉強してみてね。

つみたてNISAを始めるためにオススメの証券会社

当サイトオススメの証券会社は次の2つ!

実は街中の銀行などは、つみたてNISAの商品があまり充実していません。この理由は「販売することで、銀行の得られる利益が少ないため」です。

つみたてNISAの商品ラインナップが充実しているのは、圧倒的に「ネット証券」。その中でも次に紹介する2つは、約160本あるつみたてNISA対象商品を7〜9割カバーしています。参考にして、証券会社を決めてくださいね。

1位:ポイントでつみたてNISAもできる!「楽天証券」

| 取扱い商品数 | 179本 |

|---|---|

| 積立金額 | 最低:100円 最高:33,333円 |

| 積立頻度 | 積立方法:毎日・毎月 金額調整:毎月・ボーナス設定・増額の設定 |

| 引落し方法 | 銀行口座・証券口座・楽天カード |

| ポイント付与 | あり。年間約4,000ポイント →毎月の積立33,333円を楽天カードで行った場合。楽天カードで積み立てた場合のみ、ポイントが「月額積立額×1%」付与される。 |

楽天証券は商品数のラインナップは業界ナンバーワンで、全商品のうち約90%をカバー。SBI証券と取り扱い数は同数です。

また、楽天証券は「楽天ユーザーに使いやすい」という点がメリット。楽天アカウントで統一でき、口座開設もカンタン。さらに毎月の積立で、楽天ポイントも貯まります!また、2018年9月30日よりポイントを使って投信積立ができるように、2018年10月28日より、投信の積立で楽天カードで決済が可能となり、ポイントを貯められるようになりました。資産形成をしつつ、楽天でおトクに買い物ができますよ。楽天カードを使っている人にはもちろんのこと、今後使っていきたい!という方にもオススメです。

また、つみたてNISAについて相談したい場合、楽天証券は「つみたてNISA専用ダイヤル」を利用できます(無料)。

2位:国内株式個人取引シェアNo.1!細かな設定もできる「SBI証券」

| 取扱い商品数 | 176本 |

|---|---|

| 積立金額 | 最低:100円 最高:33,333円 |

| 積立頻度 | 積立方法:毎日・毎週・毎月 金額調整:毎月・ボーナス設定・NISA枠ぎりぎり注文 |

| 引落し方法 | 銀行口座・証券口座 |

| ポイント付与 | あり。年間108ポイント →毎月の積立額が33,333円で0.05%付与のファンドを購入した1年目の場合 |

SBI証券はつみたてNISAの商品数のラインナップは業界ナンバーワンで、全商品のうち約90%をカバー。楽天証券と取り扱い数は同数です。

また、積立方法を「毎日」「毎週」「毎月」と細かく設定できるほか、ネット証券にもかかわらず「実店舗」があります。気になることがあればスタッフに直接相談できます。

業界ではSBI証券・楽天証券・マネックス証券を合わせて「3大ネット証券」と呼びますが、SBI証券はこの中でも口座開設者数がトップで、初心者にもオススメです!

ところで、つみたてNISAって、どうやって始めたらいんですか?