- 「ムダ遣いしているつもりはないのに、なぜかお金が貯まらない」

- 「お金を確実に貯めたいけど、どうやって運用していいかわからない」

- 「面倒なことやケチケチしたことはやりたくない!」

そんなあなたにこそ実践してほしいのが、積立投資です。地味ですが、確実で最強の資産形成術が「積み立て」なのです。

今あるお金を増やすのに適した商品は時代によって変わります。例えば、平成がスタートした1980年代のバブル期は、預金金利はピークで7%くらいありました。そのため、お金を貯めるための方法として郵便局や銀行で積み立てをすることが最強の方法でした。

積み立てとは、毎月1万円や3万円といった一定の額をコツコツと貯めていくことです。

具体的には、給与から天引きしたり、給与振込口座とは別の口座を設定して、別口座で貯めていきます。

一度手続きすると、自動的に積み立てられていくので、手間もかからず、忙しい人でも、貯める意欲が低い人でも、自然に資産形成ができてしまうのです。

しかし、平成が終わりを告げる2019年の預金金利はわずか0.01%です。そのため、お金を貯めるための方法として最強な方法は、積立投資にシフトしたのです。つまり、投資信託を積み立て購入していくのです。金融庁が発表している「平成27年事務年度 金融レポート」によると、「20年間の保有期間では投資収益率2~8%(年率)に収束」となっています。

積立投資を実践することで、バブル時代の預金金利のような7%を、投資信託の運用という形で実現する可能性があるのです。

このページでは、「なぜ積立投資が良いの?」「本当に初心者でも大丈夫なの?」という疑問について、わかりやすく解説します。資産形成への第一歩は、この漠然とした不安を解消することが大切です。

手段を理解した次は、老後の資金の目標額4,000万円!とについて説明します。私は中間目標として、つみたてNISAで「まずは20年で1,500万円を作る!」ということをオススメしています。

ここでは「どうして老後に4,000万円必要なの?」についてもわかりやすく解説していきます。

たしかに心配だよね。ちなみに伊藤くんは、老後にいくらくらい必要なのかわかる?

正直わからないです・・。90歳くらいまで生きたら、けっこうお金が必要そうだなっていうことは予想がつきますけど、それ以上のことはピンとこなくて(汗)

うん、ほとんどの人が漠然と不安になっているけど、「老後にいくら必要なのか」「それに向けて今から毎月どれくらい準備をすれば良いのか」はわかっていないのよ。ただ、ちゃんと計算できるから、ここから説明しますね。

わかりました!かづな先生、お願いします!

ちなみにつみたてNISAの始め方は全部で5つのステップに分かれるけど、全体的な流れは別ページで解説しているわ。こちらも合わせて参考にしてくださいね。

Contents

会社の給料を貯金するだけでは、老後の生活費は足りない

老後の生活資金を作る手段として、多くの人は貯金を考えます。

現在の定年は65歳。これを65歳以降を「老後」と考えると、あなたが20代なら定年までに約40年、30代なら約30年あります。老後までにこうした時間があることを知った上で、まずは次の2つのことを考える必要があります。

- 老後資金として、いくらあると安心なのか?

- 今の生活で、老後資金のためにいくらずつ貯金すると良いのか?

この2つがわかると、「65歳までにこれだけのお金が必要だから、今から毎月いくら貯めよう」とわかるようになります。2つのポイントについて、順番に見ていきましょう。

ゆとりある老後生活に必要な資金は、4,000万円!

まずは「老後資金として、いくらあると安心なのか?」について考えてみましょう。実際の老後生活を例にして、必要なお金を計算してみます。

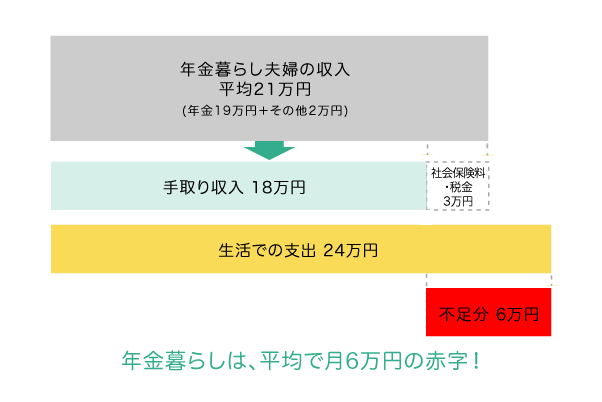

国の総務省が行った「家計調査」というリサーチによると、現在の60代夫婦は、次のような生活を送っています。(夫は会社員・妻は専業主婦とした場合)

夫が会社員で、妻が専業主婦というスタイルで、現在年金生活をしている夫婦の手取り収入の平均は、月18万円です。年金生活になっても、健康保険料などの社会保険料や、所得税や住民税などの税金を払う必要があるので、年金支給額をまるまる受け取れるわけではなく、これらを差し引いた金額を「手取り収入」といいます。

ただ、夫婦2人の老後生活費はこの収入を上回ることが多く、月に24万円という統計結果になっています。つまり6万円(24万円−18万円)は、それまでに作った老後資金から取り崩して生活しているのが、今の年金生活者の現状です。

今は「人生100年時代」といわれており、100歳まで生きる人が増えると予想されています。65歳から始まる老後生活は100歳になるまでの35年続く可能性があり、この期間中の生活資金を作る必要があるのです。

毎月6万円の不足が35年続くと、6万円×35年(420ヶ月)=2,520万円。つまり最低でも、65歳までにこれだけのお金を準備する必要があります。

さらに、話はここで終わりません。2,520万円という資金は、「最低限の生活ができる、ギリギリのライン」です。趣味やスポーツ費は月1万円くらいしか捻出できません。

あと、大きいのが、夫婦それぞれの親戚や友達の冠婚葬祭費用です。例えば、甥っ子や姪っ子が遠方に住んでいて、「結婚するから結婚式に来てね」と言われたとき、「おじいちゃん、おばあちゃんはお金がないからお祝いだけ送っておくね」というわけにはいきません。

夫婦で飛行機で行って式に参列する場合、出費は結構大きくなります。事前にわかっている行事であれば、早割などでチケット代を割安にすることができますが、ご両親が遠方にお住まいの場合、具合が悪くなって呼び出しがかかると、格安な航空チケットを手配することができず、往復で10万円ほどの出費がかかることも予測されます。

以上のようなことを考えて、交際費を毎月積み立てる必要があります。そうでない場合でも、現役時代ではなかなかできなかった旅行や外食をするようになるなど、ゆとりある生活をするには2,520万円の資金では不足するのです。

生命保険文化センターの調べでは、「老後に旅行や外食などを楽しむなら、月に約35万円は必要」という結果が出ています。

もう一度計算し直すと、一般的な老後の収入は約18万円。毎月の生活費が約35万円とすると、35−18=約17万円が毎月の赤字になります。旅行や外食を楽しむのは65歳から85歳までで良いとすると、17万円×20年(240ヶ月)=4,080万円となります。

つまり老後の生活を楽しむためには、65歳までに約4,000万円を作る必要があるのです。

実際いくらの年金をもらえるかは、人によって異なります。別ページ「将来受け取る年金の額を計算して、積立投資が必要なことを理解しよう」で年金額について詳しく解説しているため、参考にしてくださいね。

「ライフプラン」を作る

65歳までに4,080万円って・・(汗)僕はこれからマイホームも買いたいし、子供の教育費も貯めたいんです!とてもじゃないけど、作れなさそうなお金なんですが・・。

すごく大きな金額なので、ビックリしちゃうと思うけど、やみくもに不安がるより、きちんと計算してみることが大切なのよ。ここから、「いくら準備すればいいのか」を見ていきましょう。

たとえばあなたが今30歳の場合、65歳までに4,000万円を作るには、これからいくら毎月積み立てる必要があるのでしょうか?

まず、65歳-30歳=35年なので、老後資金を準備に使える時間は35年です。次に、4000万円÷35年÷12ヶ月=9.52万円となるため、預貯金の場合、月に約9.5万円が、4,000万円を作るために必要な積立額です。

25歳や35歳で同じように計算すると、老後までに必要な毎月の積立額は次のようになります。

| 現在の年齢 | 4,000万円を作るのに必要な積立額 |

|---|---|

| 25歳 | 月8.3万円 |

| 30歳 | 月9.5万円 |

| 35歳 | 月11.1万円 |

| 40歳 | 月13.3万円 |

つまりあなたが今何歳であっても、65歳までに4,000万円を作るなら、月に10万円前後はコツコツと積み立てしなければいけません。

国税庁の調査によると(2016年・民間給与実態統計)、30〜35歳の平均年収は約300万円。つまり月収25万円です。ただしこれは「総支給額(額面の金額)」で、手取りは20万円ほどになります。

あなたの収入はどうでしょうか?毎月8万円や10万円を、老後のためにコツコツ貯められそうでしょうか。

正直ほとんどの人が、収入の1/3〜半分も貯金に充てることはできないはずです。特に1人暮らしの場合は自分で家賃や光熱費を払う必要があり、これだけの貯金をするのは「無理」といって良いでしょう。

ここまでの話は、別ページ「ライフプランを作り、積立投資をする理由を明確にする」でも詳しく解説しています。人生の計画表を元に、よりあなたの生活に合わせて老後資金を考えることができるので、合わせて参考にしてくださいね。

「積立投資」なら、35年で4,000万円を作ることができる

かづな先生!やっぱり毎月10万円前後、預貯金で積み立てていくなんてムリじゃないですか!老後の伊藤家は路頭に迷うしかないんでしょうか・・。

預貯金だけだと、たしかに4,000万円を準備するのは厳しいわ。ただ、老後資金を作る方法は、預貯金だけじゃないのよ。「積立投資」なら、4,000万円を65歳までに作るのに、毎月の積立額を抑えることはできるのよ。

本当ですか!?

大丈夫よ!ここから解説しますね。

ここまでで預貯金だけでは、老後資金を準備するのが難しいことを理解できたと思います。

ではどうすれば良いのか?その解決策としてオススメなのが「積立投資」です。

積立投資は「毎月1万円や3万円ずつ、投資信託などの金融商品を購入して、コツコツ積み立てる」という投資方法。

投資というと一度に30万円や50万円など、まとまったお金がないと投資なんてできないというイメージがあるかもしれません。これは「一括投資」という方法で、あくまでの投資手段のひとつです。投資はお金持ちがやるものではなく、お金を増やす選択肢のひとつなのです。

ネット証券で積立投資をする場合、毎月100円という少額からできるため、初心者でも抵抗なく始めることができます(投資に対する不安の解消方法については、別ページ「老後に必要な金額と、積立投資を始める必要があることを理解しよう!」で紹介しています)。

例えば、積立投資で毎月3万円ずつ、年利回り5%の投資信託を購入したケースで解説します(税金は考慮しません)。1年後の運用収益は8,177円です。この運用益をそのまま再投資していくと、2年後は34,764円、3年後は80,679円の運用益となります。

預貯金だと36万円の元本割れの危険がありません。しかし、現在はマイナス金利の影響で、ほとんど利息が付きません。また、国は「インフレ2%」を目標にかかげていますので、マイナス金利の運用下では現金の価値は目減りしますので、36万円の価値は時間とともに目減りしていきます。

対して積立投資には元本保証がない代わりに、「インフレ2%」の対策ができたり、預金より大きく増える可能性があります。国の「インフレ2%」の政策に対応するために、年利2%の商品に投資することができれば、目減りを防ぐことができます。また、積み立てでは、運用益が元本に組み込まれてさらにお金が運用益がつく「複利効果」があるため、期間が長くなるほど、お金はドンドン増えていきます。

この仕組みを使えば、4,000万円の老後資金を作ることができます。

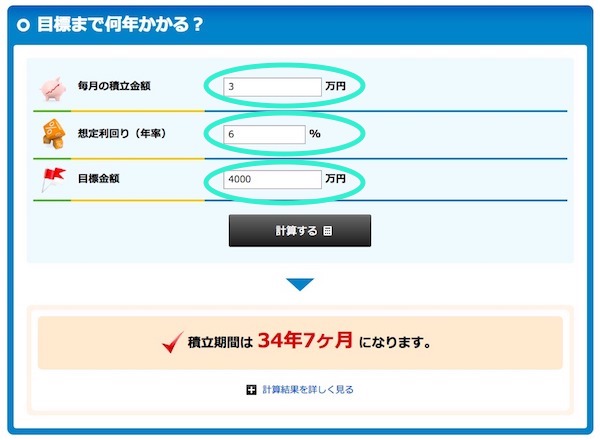

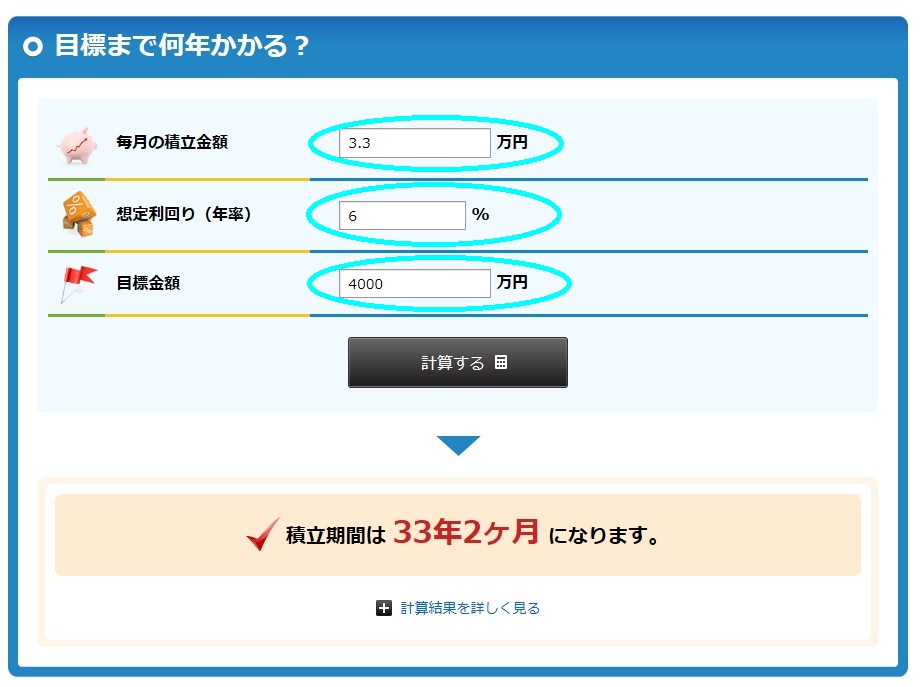

積立投資の計算をするのに便利なのが、野村証券の「みらい電卓」というツール。無料で使えます。画面をスクロールさせると、「目標まで何年かかる?」という項目があります。ここに以下の数字を入れてみます。

毎月の積立金額:3万円

想定利回り(年率):6%

目標金額:4,000万円

すると下のように、積立期間は「34年7ヶ月」という結果になりました。

つまり毎月3万円ずつ、利回り6%を狙って積立投資をすれば、34年7ヶ月で4,000万円の資金を作ることができるのです!20代から始めれば65歳には十分間に合いますし、30代の場合は65歳を過ぎるかもしれないものの、老後の生活が本格化する頃には間に合います。

もちろん40代や50代からでも積立投資は始めることができ、積立期間を自分で決めて資産形成をすることができます。

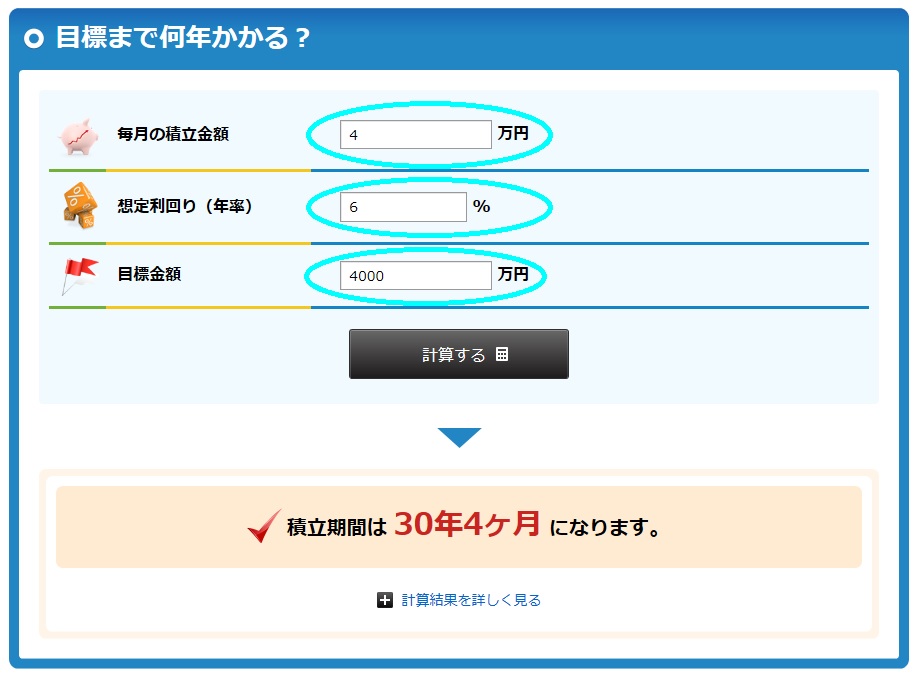

また、積立金額をより大きくすれば、さらに4,000万円を作るまでの期間は短くなります。毎月の積立金額を3万円から4万円または5万円に変えると、4,000万円の資産形成に必要な期間は次のようになります。

毎月の積立金額:4万円

想定利回り(年率):6%

目標金額:4,000万円

すると下のように、積立期間は「30年4ヶ月」という結果になりました。積立金額を月1万円増やすことで、約4年早く目標額を達成することができます。

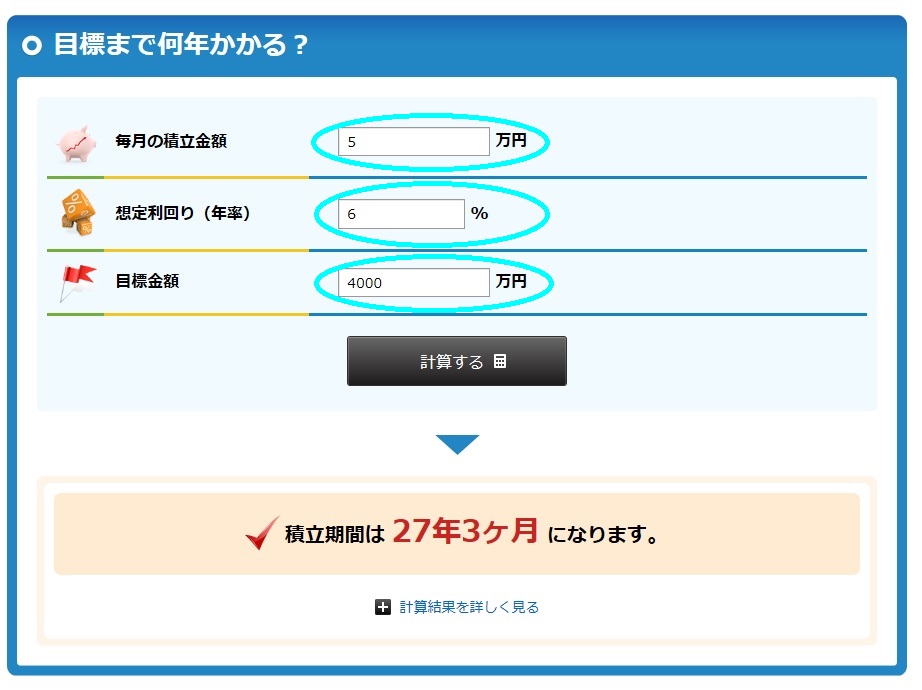

毎月の積立金額:5万円

想定利回り(年率):6%

目標金額:4,000万円

さらに月1万円増やして、毎月の積立額を月5万円にすると、下のように、積立期間は「27年3ヶ月」という結果になりました。約7年早く目標額を達成することができます。

医療技術の進歩によって、今後も平均寿命があと5~6歳延びる可能性が高いといわれていますが、医療や介護に頼らずに日常生活を普通に遅れる「健康寿命」と平均寿命との差は男性が9年、女性12年といわれています。

仮に、女性の平均寿命が5歳延びて、92歳になったとしても外食や旅行を楽しめる健康寿命を考慮すると80歳くらいまで、その後亡くなるまで介護や医療にかかかるお金が必要となることを考慮すると、4,000万円を65歳までに作るために、38歳までには積み立てを始めておきたいものです。

まずは「20年間で1,500万円」を目標に、積立投資を始めよう

ここまでで、老後のためにあなたのやるべきことがハッキリしました。

- 老後に外食や旅行を楽しむには、65歳までに4,000万円を作る必要がある。

- 4,000万円の資産形成は、「月3万円・利回り6%・約35年の積立投資」で達成できる。

かづな先生!さっきまで「貯金じゃムリだな」と絶望していたんですが、これなら僕でも4,000万円作れそうです!

ただ、35年って、相当長いですよね・・。ちゃんと積立投資を続けられますかね??

積立投資は「毎月3万円、銀行口座から引き落とし」みたいな感じで、投資信託を購入するのよ。だから最初の始める手続きさえ済ませれば、あとは気づかないうちにお金が増えていくわよ。

ただ、伊藤くんの言うように、35年はとても長いわよね。だから中間の目標として、まずは「20年で1,500万円」を目指しましょう!

目標金額とやるべきことが明確になったものの、「35年で4,000万円」という期間・金額はとても大きいもの。ゴールが遠すぎると現実味が薄れるので、人はなかなかやる気になれません。

そこでどうすれば良いかというと、「中間目標」を決めれば良いのです!

山登りに例えると、「いきなり山頂を目指すのではなく、まずは5号目まで登るようなイメージ」です。5号目なら「これなら自分でも頑張れそう」と思いやすくなりますし、「5号目まできたんだ、山頂もいけるぞ!」とも考えやすくなります。

目安としてオススメなのは、「20年で1,500万円」を作ること。20年で1,500万円を作ることができれば、35年までの残り15年間で、4,000万円までお金を増やすことはできます。

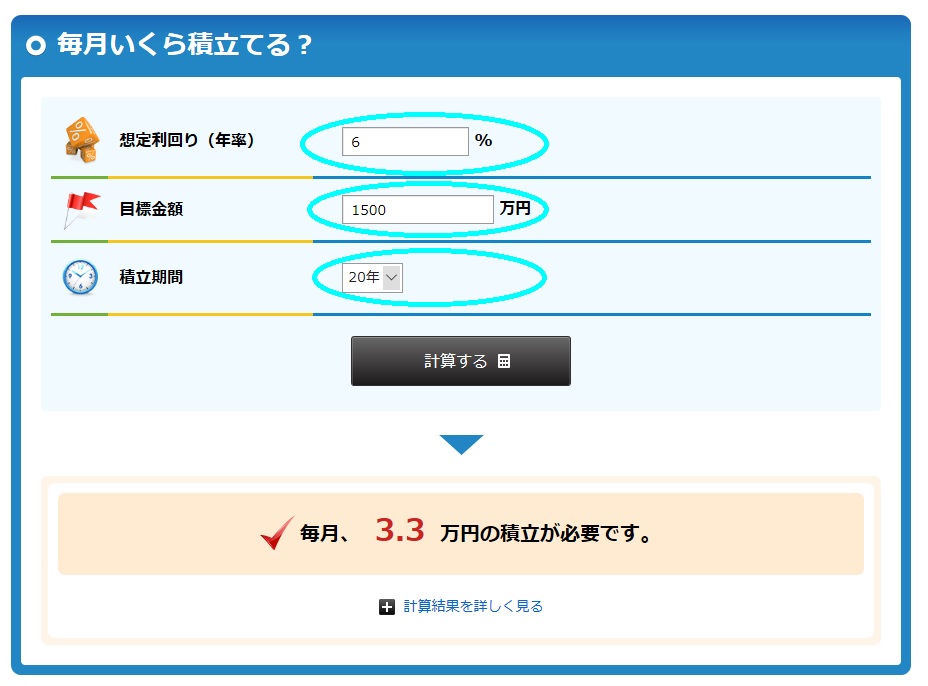

もう一度「みらい電卓」で計算してみましょう。「毎月いくら積み立てる?」のフォームに、次の数字を入れてみます。

想定利回り(年率):6%

目標金額:1,500万円

積立期間:20年

すると、「毎月3.3万円」となりました。つまり、まとめると次のようになります。

利回り6%で毎月3.3万円の積立投資をすれば、20年で1,500万円の中間目標をクリアできる!

そのまま3.3万円で積立投資を続ければ、スタートから33年2ヶ月で4,000万円の資産形成ができる!

20年という期間も、短い期間ではありません。ただ、35年に比べれば、ぐっとハードルが下がりました。毎月3.3万円(3万3千円)なら、何とか老後の準備に回せる金額だと思います。

もちろん最初は1万円や2万円から始めて、ある程度軌道に乗ってから3万3千円に増やすのも良いでしょう。無理のない範囲でコツコツ取り組めるのが、積立投資のメリットです。

積立投資には「原則」がある!必ず守るべき3つのルール

どう?積立投資を始める気になった?

はい!3.3万円なら、今の僕と奥さんの収入で捻出できます。貯金していたお金の一部を積立投資に回そうかな・・。伊藤家の未来に光が見えてきました!

よかったわね!ただ、積立投資は単に始めれば良いわけではなくて、こうすれば上手くいきやすいっていう「原則」があるの。詳しい話は別ページの「積立投資で利益を最大化するために必ず守るべき3つのルール」で紹介してるんだけど、ここではポイントを押さえて解説するわね。

何事も、上手くするためには「コツ」がありますよね。積立投資にも「3大ルール」という原則があり、これを守ることでお金を増やしやすくなります。

- 投資対象の分散

- 時間の分散

- 長期的な保有

3大ルールをひとことで言うと、「さまざまな銘柄に投資して、毎月コツコツ長期間にわたって続けると、積立投資は成功しやすい」ということになります。

逆にこのルールを守らないと、お金が元手より減ってしまうことがあります。積立投資はもともとリスクの小さな投資ですが、より安全に資産形成をするために、3つの原則は必ず守りましょう!

ちなみにこのルールは私が独自に考えたものではなく、国の金融庁が出したものです。もちろん私も納得していますし、ほかの大きな実績を挙げている投資家の方々も意識されています。つまりそれだけ信頼できる「大原則」なのです。

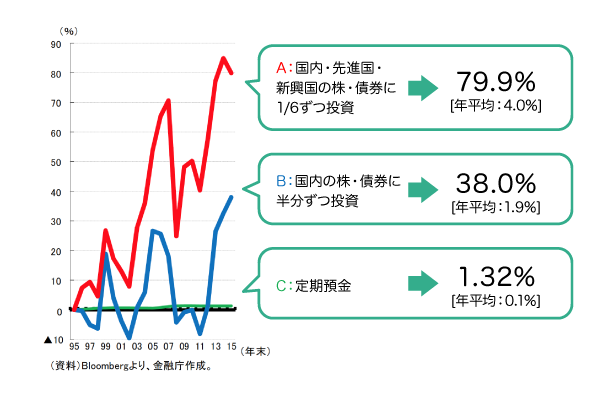

金融庁は3大ルールを守って投資をした場合とそうでない場合についての、比較をしています。この結果が下の図です。

上のグラフを見ると、赤線が大きく伸びていることがわかるはず。これが3大ルールを守って積立投資をした場合の結果です。青線は3大ルールを一応意識しているものの、投資対象の分散が甘い場合です。グラフの地を張っている緑線は、定期預金です。

正しいコツを意識すると、投資の結果にこれだけ大きな差が出てくるのです。

それぞれのルールを、順番に見ていきましょう。

投資対象の分散

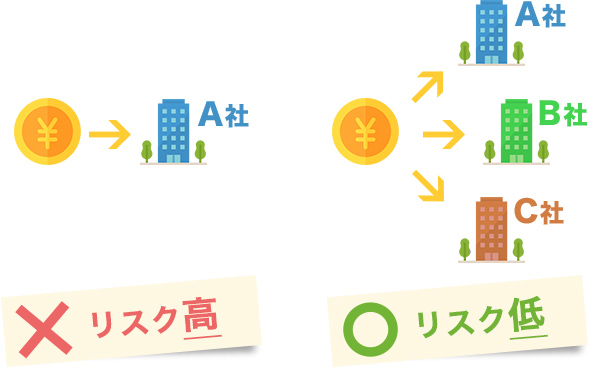

投資対象の分散とは、「ひとつの銘柄だけでなく、複数の銘柄に投資すること」です。

投資では投資先を複数に分けるほど、リスクが小さくなります。

たとえば10万円の資金で、A社という会社の株式を購入するとします。この場合、A社の株が上がれば利益を得られますが、A社の株が下がれば損をしてしまいます。

これに対して10万円の資金で、A・B・C・Dという4社の株式を25,000円ずつ買うとします。この場合、A社の株価が下がっても、B・C・D社の株が上がる可能性はあります。そのため「A社の株は下がったけどB社とD社の株が大きく値上がりしたから、トータルではプラスだ!」ということが起こります。

このように投資先を分散するほどリスクが小さくなり、安全に資産を運用できるのです。

積立投資では、「投資信託(ファンド)」という商品を購入することが多いです。ファンドは「さまざまな銘柄が、パッケージになっている金融商品」です。つまりファンドを買うだけで、初心者でも自然に分散投資をしていることになるのです。

分散には「度合い」があり、投資先の数が増えるほど、分散度合いは大きくなります。それだけ損をするリスクが小さくなりますが、同時にリターンも小さくなりやすいです。

上の例でA社だけに投資すると、A社の業績が上がったときには株価が急上昇し、大きなリターンが得られます。ですがA・B・C・D社に投資していると、A社の株価が大きく上がってもほかのB〜D社が値下がりしてしまい、A社で得られる利益を減らしてしまうことがあります。

普段の生活でもよく言いますが、「リスクが小さいとリターンも小さい(ローリスクローリターン)」「リスクが大きいと、リターンも大きい(ハイリスクハイリターン)」ということがいえます。

ファンドによって分散度合いは異なり、たとえば「日本企業だけに投資するファンド」よりも「日本企業と海外の企業に投資するファンド」のほうが分散度合いは高くなります。「どれくらいの分散度合いなら良いのか」は一概に言うことができませんが、私のオススメファンドは、別ページで紹介しています。

時間の分散

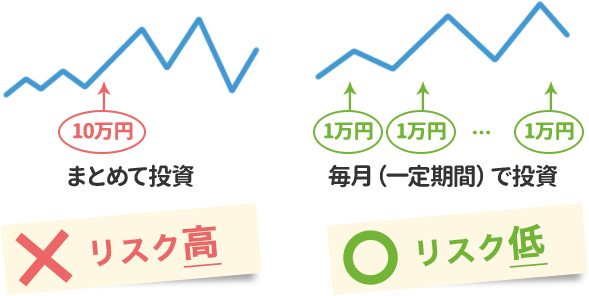

時間の分散は、「あるタイミングでお金をまとめて投資するのではなく、1ヶ月ごと、のように期間を分けて投資する方法」です。

10万円の資金でファンドを買うときに、あるタイミングで10万円をまとめて投資するより、「毎月1万円ずつ、10ヶ月に渡ってファンドを買う」というほうがリスクが小さくなるのです。前者は一括投資、後者は積立投資です。つまり積立投資をするだけで、自然に時間の分散をすることができます。

たとえば3,000円で、リンゴを買うとします。リンゴが100円のときに3,000円を全て使うと、30個買うことができます。リンゴが150円や200円になれば利益が出ますが、50円などになったら損をしてしまいます。

次に3,000円を500円ずつ、6回に分けてリンゴを買うとします。この場合、500円で5個買えるときもあればリンゴが125円に値上がりして4個しか買えないこともあります。逆にリンゴが50円などに値下がりして10個買えるときも出てきます。

つまり一括投資は銘柄を買うときの「価格」がポイントですが、一定期間で分散する積立投資では、買うときの「数」がポイントになります。もし6回の買い物でリンゴを35個買うことができれば、リンゴの価格が100円でも利益が出ます(3,500円−3,000円=利益500円)。

このように時間を分散することで銘柄の「購入量」が増えやすくなり、相場が下落しても利益を出すことができるようになります。

積立投資が初心者にも低リスクな理由は、この時間の分散を実践できることが大きなポイント。時間の分散は積立投資をする上でとても大切な考え方なので、別ページ「積立投資は「投資信託の購入量」を、コツコツ増やすことが大切!」でも解説しています。

長期的な保有

長期的な保有とは、「積立投資をする場合、なるべく長期的に投資するほうが良い」という法則です。

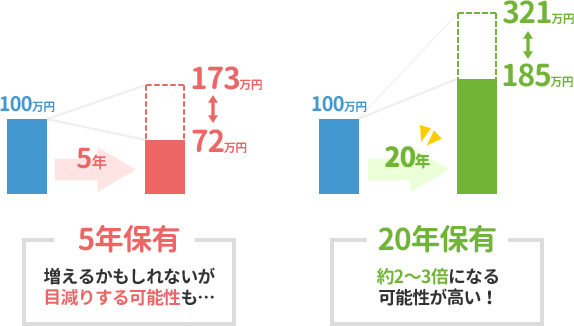

金融庁は積立投資の期間を変えて運用する場合、次のような結果になることをデータで紹介しています(平成27事務年度・金融レポート)。

資金100万円で積立投資を5年続ける場合:5年後は72〜173万円になる可能性が高い。

資金100万円で積立投資を20年続ける場合:5年後は185〜321万円になる可能性が高い。

5年の投資期間だと元手よりも少なくなる可能性があるのに対して、20年投資すると2倍や3倍になる可能性が高くなります。このように投資の期間を長くするだけで、リターンに大きな差が出てくるのです。

毎月3万円の積立投資を20年続けると、元手は3万円×240ヶ月=720万円。単純に元手を2倍や3倍で計算することはできませんが、積立投資を20年続ければ、上で紹介した1,500万円の資産形成は十分できるのです。

正しい知識をつけて無理のない積立額で続ければ、挫折しにくい!

積立投資は、とにかく「続けること」が大切なのよ。でも、中には途中でやめてしまう人もいるのよ。

そうなんですね、すごく良い投資に思えたんですが、なぜなんでしょう?

伊藤くんはここまで説明を聞いてきたから、積立投資でお金が増える理由を理解できたわよね?でも、「なんとなく」で始める人もいるのよ。「とりあえず」という感じで始めると1年や2年経ったときに「思ったより増えないな」と感じて、やめてしまうことがあるの。

なるほど、たしかに今まで話を聞いてきて、「よしやろう!」とモチベーションが固まった気がしてます。

そうよね。あとは毎月数万円の積み立てって、けっこう大きな金額。なんとなく始めてしまうと「毎月3万円かけてるのに、何だか意味ないな」と思って、やめてしまうこともあるのよ。積立投資を続けるには、「正しい知識」と「無理のない積立金額」が大切なのよ。

積立投資を始める場合、次のような流れになります。

「証券会社で口座を開設 → 積み立てる商品(ファンド)を決める → 口座から引き落としで、ファンドを毎月購入する」

ファンドの購入は「証券口座からの引き落とし」になるので、最初に設定さえすれば、あとは自動的に積み立てがされていきます。そのため積立投資は放っておいたら利息がつき、「気づかないうちにお金が増えていた!」ということもあるのです(笑)

つまり積立投資は、基本的に「続けやすい投資」といえます。

ただ、それでも人によっては、途中で挫折してやめてしまうことがあります。これには主に、2つの原因があります。

- 積立投資に対する不安が、解消しきれていない。

- 毎月の積立額が生活費を圧迫してしまう。

積立投資を始める人は、「将来のために、投資を始めたほうが良いだろう」とやみくもに考えてスタートすることが多いです。

行動するのは、とても良いことですよね。ただ、「なぜ積立投資は低リスクなのか」「なぜ積立投資では着実にお金が増えやすいのか」を理解していないと、「このまま積み立てていたら、元手が減ってしまうのでは?」「失敗するのでは?」という不安がよぎりやすいです。

上で見てきたように、積立投資は投資対象の分散・時間の分散・長期的な保有という「3大ルール」を自然に実践できます。そのため低リスクで運用でき、お金も増えやすいのです。これを理解していると「大丈夫だ!このまま続ければ、お金が増えていく」という安心感が生まれ、積立投資を続けやすくなります。

もしまだ理解しきれていない場合は、上で紹介した別ページの詳しい解説を参考にしながら、もう一度学んでみてくださいね。

ただ、きちんと知識を理解していても、積立額が大きすぎると生活費を圧迫してしまいます。まずは「毎月3.3万円を、年利6%で20年間積み立てる(20年後に1,500万円を作る)」ということを目標にすると良いですが、最初は月1万円や2万円で始めても大丈夫です。そこから少しずつ、積立額を見直しましょう。

正しい知識をつけて自分に合う積立額で始めれば、挫折することなく積立投資を続けられ、20年で1,500万円、35年で4,000万円の資産形成ができます!

多くの人が積立投資で挫折してしまう理由についても、別ページ「積立投資をする人の8割が挫折する理由と、その解決策」で詳しく解説しています。

まとめ

65歳の老後に必要な資金は、ゆとりをもたせると4,000万円が目安。これを貯めるのは、貯金だけだと難しいです。

そのために有効なのが「積立投資」。積立投資は3大ルールを自然に守ることができ、初心者でも着実に資産形成をすることができます。月3.3万円を35年続ければ、4,000万円の資金を作ることができます。まずは20年で1,500万円を中間のゴールに決めて、始めてみてくださいね。

ここで、積立投資をするのに最適なのが、「つみたてNISA」という制度。つみたてNISAは金融庁が作った国の制度で、「利益に税金がかからない」という大きなメリットがあります。また、商品が優良なものだけに絞られているため、初心者でも安心して始めることができます。

これから老後に向けた資産形成を始めるなら、つみたてNISAを使うのが断然オススメ。次のページではつみたてNISAについて詳しく解説しているので、読んでみてくださいね!

ところで、つみたてNISAって、どうやって始めたらいんですか?

つみたてNISAを始めるには、証券会社で「つみたてNISA専用口座」を作る必要があるの。

つみたてNISA専用口座を作ったら購入するファンドをスマホのマイページで決めて、自分にムリのない金額を設定して積み立てるっていう流れ。

私がすすめるネット証券では月100円から積立て投資が可能だけど、将来のための資産形成を目指すのであれば、5,000円や1万円くらいからスタートしてもらいたいわ。

スマホでできるんですね!投資がさらに身近になった気がします。証券会社はどこがいいんですか?

オススメの証券会社は別ページで紹介してます。口座開設の完了までには2週間くらいかかるから、それまではこのサイトで勉強してみてね。

つみたてNISAを始めるためにオススメの証券会社

当サイトオススメの証券会社は次の2つ!

実は街中の銀行などは、つみたてNISAの商品があまり充実していません。この理由は「販売することで、銀行の得られる利益が少ないため」です。

つみたてNISAの商品ラインナップが充実しているのは、圧倒的に「ネット証券」。その中でも次に紹介する2つは、約160本あるつみたてNISA対象商品を7〜9割カバーしています。参考にして、証券会社を決めてくださいね。

1位:ポイントでつみたてNISAもできる!「楽天証券」

| 取扱い商品数 | 179本 |

|---|---|

| 積立金額 | 最低:100円 最高:33,333円 |

| 積立頻度 | 積立方法:毎日・毎月 金額調整:毎月・ボーナス設定・増額の設定 |

| 引落し方法 | 銀行口座・証券口座・楽天カード |

| ポイント付与 | あり。年間約4,000ポイント →毎月の積立33,333円を楽天カードで行った場合。楽天カードで積み立てた場合のみ、ポイントが「月額積立額×1%」付与される。 |

楽天証券は商品数のラインナップは業界ナンバーワンで、全商品のうち約90%をカバー。SBI証券と取り扱い数は同数です。

また、楽天証券は「楽天ユーザーに使いやすい」という点がメリット。楽天アカウントで統一でき、口座開設もカンタン。さらに毎月の積立で、楽天ポイントも貯まります!また、2018年9月30日よりポイントを使って投信積立ができるように、2018年10月28日より、投信の積立で楽天カードで決済が可能となり、ポイントを貯められるようになりました。資産形成をしつつ、楽天でおトクに買い物ができますよ。楽天カードを使っている人にはもちろんのこと、今後使っていきたい!という方にもオススメです。

また、つみたてNISAについて相談したい場合、楽天証券は「つみたてNISA専用ダイヤル」を利用できます(無料)。

2位:国内株式個人取引シェアNo.1!細かな設定もできる「SBI証券」

| 取扱い商品数 | 176本 |

|---|---|

| 積立金額 | 最低:100円 最高:33,333円 |

| 積立頻度 | 積立方法:毎日・毎週・毎月 金額調整:毎月・ボーナス設定・NISA枠ぎりぎり注文 |

| 引落し方法 | 銀行口座・証券口座 |

| ポイント付与 | あり。年間108ポイント →毎月の積立額が33,333円で0.05%付与のファンドを購入した1年目の場合 |

SBI証券はつみたてNISAの商品数のラインナップは業界ナンバーワンで、全商品のうち約90%をカバー。楽天証券と取り扱い数は同数です。

また、積立方法を「毎日」「毎週」「毎月」と細かく設定できるほか、ネット証券にもかかわらず「実店舗」があります。気になることがあればスタッフに直接相談できます。

業界ではSBI証券・楽天証券・マネックス証券を合わせて「3大ネット証券」と呼びますが、SBI証券はこの中でも口座開設者数がトップで、初心者にもオススメです!

かづな先生!僕は会社員なんですが、これからの人生が不安なんです。

今は普通に生活できていますが、老後の生活をあまり考えられていなくて・・。貯金は子供の教育費やマイホームの頭金でかなり使いそうなので、老後もちゃんと生活できるか心配なんです。