つみたてNISAを始めたものの、非課税枠の20年間を活用する上で、どのように付き合っていったらいいのか、不安になる方も多いですよね。

つみたてNISAでは投資信託(ファンド)を毎月1万円や2万円など積み立てて購入することで、投資を行います。

リスクを分散することで、初心者でも継続しやすい運用しやすい手法ですので、一度決めたら、頻繁に見直しをする必要はありません。

つみたてNISAを使いこなす最も重要なことは、継続することです。

どうしても目先のリターンの動きばかり気になってしまいますし、相場が悪くなるとついやめたくなってしまいますが、長い目で投資することが大切です。

とはいえ、経済状況の変化が激しい中、自分の資産の状況がどうなっているのかを何も確認せず、ほったらかしにしておくのはよくありません。

このページでは、つみたてNISAを継続していくために気をつけるべき3つのポイントについて解説していきます。

伊藤:楽天証券で口座開設をして、積み立てる投資信託も設定しました!!いよいよつみたてNISAを開始したのですが、ここから僕はどうしたらよいんですか?

かづな:投資信託を購入して、つみたてNISAをスタートしたのは素晴らしいことです。何のために始めたかというと、老後のために20年間で1,500万円をつくっていくためでしたよね。

つまり資産を運用していくということなんですが、そのために注意しておくべき3つのポイントを解説していきますね。

もちろん!!マーケットの上がり下がりを気にしないのが、長期投資をしていく上で重要なポイントなんだけど、やっぱり途中で不安になってしまうと思うの。そのときの対策を最初に伝えておきますね。

Contents

1. つみたてNISAではスイッチングができず、配分変更のみが可能

私がオススメするポートフォリオは「先進国株式:新興国株式=50:50」という割合です。

世界の国々は、先進国と新興国に大きく分類されます。

先進国は、経済発展が進んでいる国のことです。例えば、G7(主要国首脳会議・サミット)に参加しているアメリカやイギリス、ドイツ、フランスなどです。日本も先進国の一つですが、残念ながら少子高齢化で大きな経済成長が見込めません。

先進国の成長率は鈍化しつつありますが、アメリカはアップル・マイクロソフト・アマゾンなど、世界経済を引っ張っている企業が多く、日本よりは成長の可能性があります。

一方、新興国は先進国と比べると経済発展は進んでいないものの、これから大きく成長する可能性を秘めています。

中国をはじめ、ブラジル、ロシア、インド、南アフリカなどを筆頭に、東南アジア諸国、アフリカ諸国などをくわえることがあります。

しかし、新興国の経済は先進国に比べて不安定です。借金を返せなくなるデフォルト(債務不履行)が発生したり、テロや戦争などの影響を受けたりして価格が暴落する可能背も先進国より高いといえます。

したがって、より安定的なのは先進国、よりリターンを狙えるのが新興国といえるため、半分ずつ投資をすることをおすすめしています。

このように複数の商品を組み合わせることを「ポートフォリオを組む」といいます。この場合、運用を続けていくと、ファンド価格の上り下がりに連動して、配分に偏りが生じやすくなります。

ポートフォリオを組んでつみたてNISAを始めたら、定期的に崩れた比率を戻すためのメンテンナスが必要になってきます。このことを「リバランス」といいます。

一般的にはリバランスの方法として、「スイッチング」と「配分変更」という2種類があります。

スイッチングとは、「今まで積み立てた資産の一部または全部を売却して、新たに商品を購入すること」です。

つみたてNISAでは購入したファンドを売却しても、そのお金で新たに商品を購入する(投資可能枠の再利用)ことはできません。そのため、つみたてNISAではスイッチングは使えません。

配分変更とは、「次に商品を購入するタイミングから、商品や商品の購入割合を変更すること」です。つみたてNISAではこの配分変更をすることで、ポートフォリオのメンテナンスをします。

なんだか「リバランス」「スイッチング」といったカタカナ用語が出てきて、つみたてNISAを継続するのに不安になりました。。。

難しい言葉にまどわされず、ポートフォリオを組んだ場合、割合が崩れてないかな、年1回確認するということを覚えておけばokよ。

資産配分が極端に偏ってしまった場合、そのまま運用を続けてしまうと、当初想定していた運用結果とは大きくかけ離れたものになってしまうからです。

伊藤くんが20年後「こんなはずではなかった」ということにならないように、チェックをしておいてね。

わかりました!!

それでは、実際の事例で確認していきます。

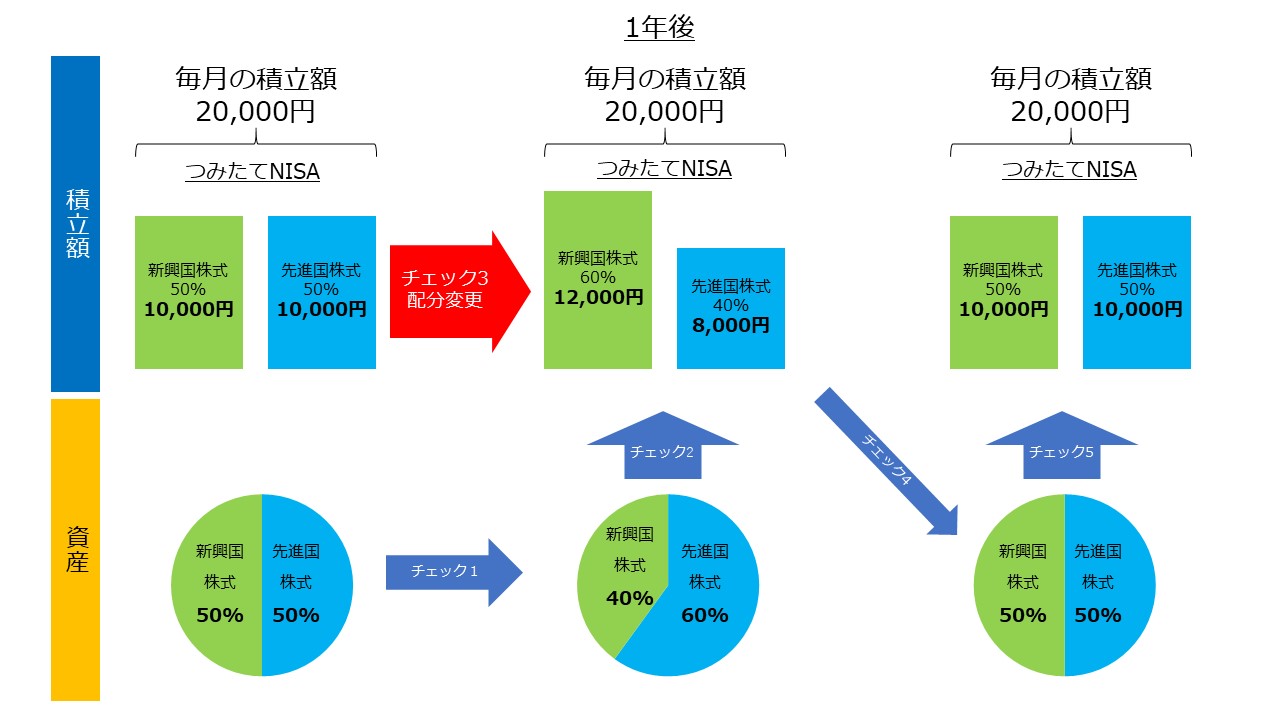

私がオススメするポートフォリオである「先進国株式:新興国株式=50:50」となるようにつみたてNISAを始め、先進国と新興国それぞれに投資するファンドへ1万円ずつ積み立てる、つまり毎月の積み立て額を2万円とします。

運用を続け、1年後の資産が「先進国株式:新興国株式=60:40」になっていたとします。

つみたてNISAでは売却した後の枠が利用できないため、スイッチングは不可です。配分変更のみのメンテナンスとなります。

配分変更には、「金額を変更するケース」と「商品を変更するケース」の2つがあります。

1つ目の「金額を変更するケース」を解説していきます。

この場合、比率が下がっているファンドを多く、比率が上がっているファンドを少なく買うように設定します。そして資産配分があなたの理想とするポートフォリオに戻ってきたら、積み立て額を元に戻せば良いのです。

具体的には、先進国株式へ投資するファンドについては月1万円から8,000円に、新興国株式へ投資するファンドについては月1万円から12,000円に変更します。

このように変更することで、再び「先進国株式:新興国株式=50:50」の割合に戻すことができます。

そして配分割合が元に戻ってきそうになったら、先進国株式ファンドと新興国株式ファンドの積立額をそれぞれ1万円に設定し直します。

商品は変えずに、毎月の積立額を変更するのです。

以下、「商品の割合を変えるケース」を図で表してみました。

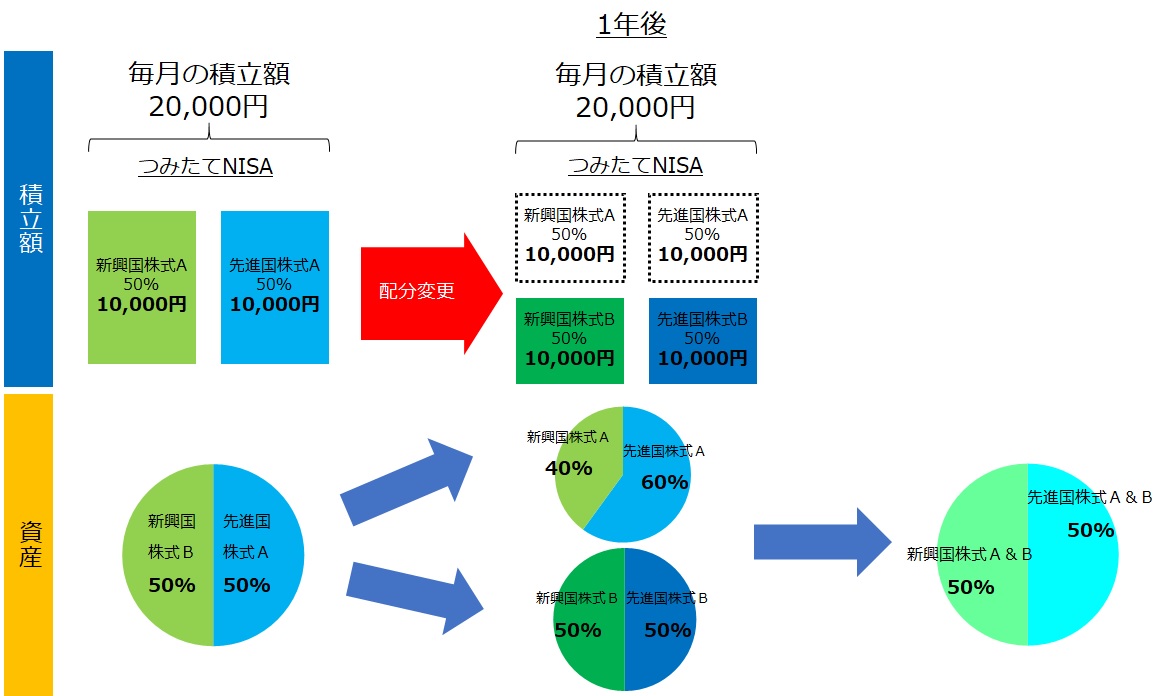

2つ目は、「商品を変更するケース」を解説していきます。

積み立てている商品を途中で変更することはできます。例えば、今年は「先進国株式A&新興国株式B」で積み立ててきたけど、「先進国株式B&新興国株式B」の設定にしたいといったケースです。

この時、積み立ててきた「先進国株式A&新興国株式A」はそのままつみたてNISAの枠で最長20年間非課税で運用を続けることもできますし、一部またはすべてを解約して現金化することもできます。

ただし、解約した場合に、そのお金はつみたてNISAの枠から出てしまいます。そのため、その解約したお金を使って、つみたてNISA枠内で「先進国株式B&新興国株式B」やそれ以外の投信を買うことはできません。

つまり、未来の商品変更はできますが、過去の分に関しては預け替えができないということです。「商品を変更するケース」を図で表してみました。

金額または商品といった配分変更は面倒なように感じるかもしれませんが、ネット証券なら画面で設定を変更するだけなので、数十秒の手続きで終わります。初心者でもスマホで簡単に資産運用ができるのは、ネット証券の大きなメリットです。

積立を開始して1年くらい経ったところから、このようなメンテナンスを実行していきましょう。

始めてすぐとかではなく、年に1回くらい見直すというペースでいいんですね。

そうです。つみたてNISAを始めた当初は、積立金額も少ないので、価格が変動してもそんなに影響がないんです。でも、長期投資していくと、元本が積み上がっていくので、将来の受取額に大きな影響を与えていくことになるので、リバンラスは重要な役割になっていきます。

20年後、こんなことじゃなかったということにならないように、気をつけていきます!!

2. リバランス(配分変更)を面倒に感じる場合で、運用期間10年以上の場合は、「全世界株式ファンド」1本に絞る

つみたてNISAを含め、投資をするときには「分散」をすることが大切です。新興国の将来の成長性を考えると、新興国株式100%だけで運用したくなりますが、このような偏った運用はオススメしません。

特定の地域のみに偏るではなく、世界中に投資していくことで安定的な運用となります。

ただし、自分で複数のファンドを組み合わせて運用する場合、配分変更というメンテンナスをする必要性がでてきます。

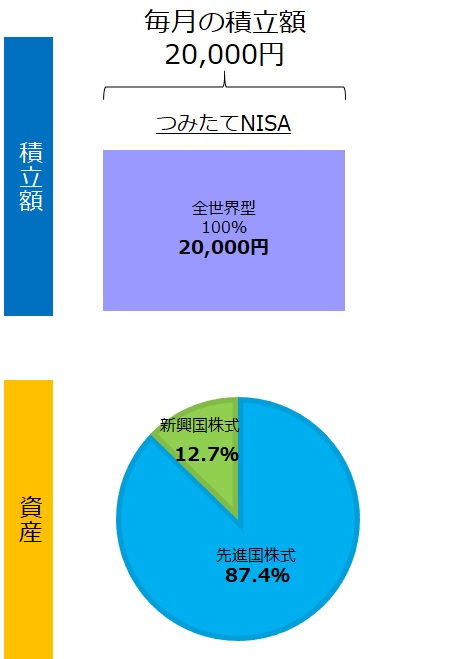

ただ、「リバランスは面倒!」「初心者だから、なるべくシンプルなほうがいい」という場合は「全世界株式」を1本選び、これに絞って購入しましょう。

私がオススメする「先進国株式:新興国株式=50:50」の割合からは外れますが、日本・先進国・新興国と全世界に投資できる「全世界株式」を選ぶと、手間をかけず、世界の株にまとめて投資することができます。

例えば、つみたてNISAで初心者におすすめのインデックスファンド上位5商品のオススメ5位で取り上げているのが、「eMAXIS Slim 全世界株式(除く日本)」です。

オススメ2位の「eMAXIS Slim 先進国株式インデックス」とオススメ3位の「eMAXIS Slim 新興国株式インデックス」を組み合わせた商品で、日本を除く全世界へ投資できます。

先進国と新興国の割合の配分比率が崩れても、調整してくれるので便利です。以下は全世界株式型ファンドに投資したときのイメージです。

<eMAXIS Slim 全世界株式(除く日本)で毎月20,000円積み立てた場合>

3. リバランス(配分変更)を面倒に感じる場合で、運用期間10年未満の場合は「バランス型ファンド」1本に絞る

運用期間を10年以上確保できる場合は、株式100%運用をおすすめしますが、10年未満の場合はバランス型ファンドが良いです。

バランス型ファンドとは、株式100%ではなく、株式と債券、株式と債券とREITなど、複数のカテゴリーを組み合わせて運用するファンドのことをいいます。

リスクを抑えるだけではなく、配分変更などのリバランスも不要となります。

バランス型ファンドのひとつに「eMAXIS Slimバランス(8資産均等型)」という商品があります。「国内株式」「先進国株式」「新興国株式」「国内債券」「先進国債券」「新興国債券」「国内REIT」「先進国REIT」という8つの資産を、自動的に均等に分散投資してくれます。

8つの資産を組み合わせて、それぞれ12.5%ずつの組み入れ比率するよう、運用成果をチェックするのは初心者にはとても困難なことです。

しかし、バランス型ファンドを購入することで、その手間を省けることができるのです。インデックスファンドのため、低コストで8資産に分散投資が可能です。

8資産の割合の配分比率が崩れても、調整してくれるので便利です。以下はバランス型ファンドに投資したときのイメージです。

<eMAXIS Slimバランス(8資産均等型)で毎月20,000円積み立てた場合>

3-1. (補足)バランス型ファンドの分散効果

バランス型ファンドはなぜ分散効果が高いのかについて、簡単に補足しておきます。興味があれば、参考にしてください。

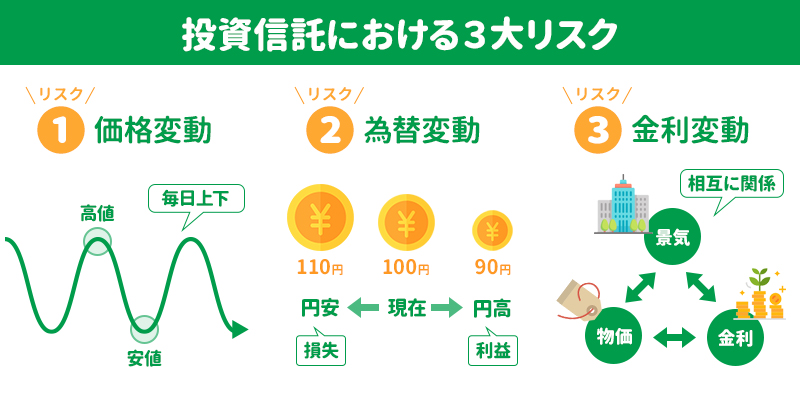

つみたてNISAは投資のため、以下の図のように「価格変動」「為替変動」「金利変動」という3つのリスクがあります。

投資信託の時価といわれる「基準価格」は、1日1回変わることです。基準価額は高値になることも、安値になることもあります。安値のときにファンドを売却すると、損失を生じる恐れがあります。これが、「価格変動によるリスク」です。

次に、世界の「為替相場」はほぼ休むことなく動いており、海外資産に投資している場合はこの影響を受けます。

仮に「1ドル=100円」から「1ドル=90円」、つまり少ないお金でドルが買える「円高」になったとします。この場合、例えば300ドル分の資産は300ドル×100円=30,000円の価値だったのが、円高になると300ドル×90円=27,000円の価値になります。

つまり円高の場合は損失リスクが高まり、円安の場合は運用益が大きくなります。これが「為替相場によるリスク」です。為替相場の動きにより、リターンやリスクは変わるのです。

金利変動リスクとは、金利の変動により資産の価値が変動することです。金利変動で最も影響を受けるのが債券です。

一般的に景気がよくなると債券価格は下がり、景気が下がると債券価格は上がります。債券の代表的な金融商品ですので、これを例にして説明します。

国債とはお金の借用証書です。10年国債であれば、国にお金を貸している代わりに、あなたは毎年金利分の利息を受け取ることができます。10年後、国は元本を支払う必要があります。

もし、あなたが100万円で1%の利回りの10年国債を購入したとします。1カ月後、国が金利を1%引き上げとします。そうすると、2%の利回りの10年国債が発売されます。

1%であれば毎年1万円の利息ですが、2%だと2万円になります。そうであれば、あなたは現在の国債に乗り換えたいですよね。

でも、毎年1万円利息が低い国債は100万円で売却しようとしても誰も買ってくれないでしょう。1万円×10円で10万円値引きした90万円であれば買い手はつきます。

つまり、金利が1%上がると、債券価格は10%下がったことになります。これが金利変動リスクです。

このような3つのリスクを抑えて安定運用を期待できるのが、バランス型ファンドです。バランス型ファンドは「運用会社が世界中の株式や債券に幅広く、運用比率を決めて運用してくれる」のため、上記3つのリスクを避けることができるのです。

ちなみに分散投資をする分だけリスクは軽減できますが、リターンも小さくなる傾向にあります。あなたがどの程度リスクを受け入れられるかによって、バランス型ファンドを選ぶかを検討してください。

4. まとめ

購入したファンドは経済情勢により、価格が上下します。するとあなたの資産配分(ポートフォリオ)が少しずつ崩れてきます。年に1回は資産の割合を見直し、配分変更(リバランス)をしましょう。

リバランスはネット証券なら簡単にすることができ、「割合が多くなった資産を購入するファンド」の積立額を少なくし、「割合が小さくなった資産を購入するファンド」の積立額を多くします。すると元の配分に調整することができます。

こうしたメンテナンスが面倒と感じる場合は、1本で世界中の株式に分散できる「全世界株式」、または、株・債券・不動産など複数のカテゴリーに分散できる「バランス型ファンド」の購入をオススメします。運用期間が長くとれる場合は「全世界株」、短い場合はよりリスクを抑えるために「バランス型ファンド」という基準で決めると購入しやすくなります。

つみたてNISAを活用して、上手に資産形成をしましょう!

ところで、つみたてNISAって、どうやって始めたらいんですか?

つみたてNISAを始めるには、証券会社で「つみたてNISA専用口座」を作る必要があるの。

つみたてNISA専用口座を作ったら購入するファンドをスマホのマイページで決めて、自分にムリのない金額を設定して積み立てるっていう流れ。

私がすすめるネット証券では月100円から積立て投資が可能だけど、将来のための資産形成を目指すのであれば、5,000円や1万円くらいからスタートしてもらいたいわ。

スマホでできるんですね!投資がさらに身近になった気がします。証券会社はどこがいいんですか?

オススメの証券会社は別ページで紹介してます。口座開設の完了までには2週間くらいかかるから、それまではこのサイトで勉強してみてね。

つみたてNISAを始めるためにオススメの証券会社

当サイトオススメの証券会社は次の2つ!

実は街中の銀行などは、つみたてNISAの商品があまり充実していません。この理由は「販売することで、銀行の得られる利益が少ないため」です。

つみたてNISAの商品ラインナップが充実しているのは、圧倒的に「ネット証券」。その中でも次に紹介する2つは、約160本あるつみたてNISA対象商品を7~9割カバーしています。参考にして、証券会社を決めてくださいね。

1位:ポイントでつみたてNISAもできる!「楽天証券」

| 取扱い商品数 | 179本 |

|---|---|

| 積立金額 | 最低:100円 最高:33,333円 |

| 積立頻度 | 積立方法:毎日・毎月 金額調整:毎月・ボーナス設定・増額の設定 |

| 引落し方法 | 銀行口座・証券口座・楽天カード |

| ポイント付与 | あり。年間約4,000ポイント →毎月の積立33,333円を楽天カードで行った場合。楽天カードで積み立てた場合のみ、ポイントが「月額積立額×1%」付与される。 |

楽天証券は商品数のラインナップは業界ナンバーワンで、全商品のうち約90%をカバー。SBI証券と取り扱い数は同数です。

また、楽天証券は「楽天ユーザーに使いやすい」という点がメリット。楽天アカウントで統一でき、口座開設もカンタン。さらに毎月の積立で、楽天ポイントも貯まります!また、2018年9月30日よりポイントを使って投信積立ができるように、2018年10月28日より、投信の積立で楽天カードで決済が可能となり、ポイントを貯められるようになりました。資産形成をしつつ、楽天でおトクに買い物ができますよ。楽天カードを使っている人にはもちろんのこと、今後使っていきたい!という方にもオススメです。

また、つみたてNISAについて相談したい場合、楽天証券は「つみたてNISA専用ダイヤル」を利用できます(無料)。

2位:国内株式個人取引シェアNo.1!細かな設定もできる「SBI証券」

| 取扱い商品数 | 176本 |

|---|---|

| 積立金額 | 最低:100円 最高:33,333円 |

| 積立頻度 | 積立方法:毎日・毎週・毎月 金額調整:毎月・ボーナス設定・NISA枠ぎりぎり注文 |

| 引落し方法 | 銀行口座・証券口座 |

| ポイント付与 | あり。年間108ポイント →毎月の積立額が33,333円で0.05%付与のファンドを購入した1年目の場合 |

SBI証券はつみたてNISAの商品数のラインナップは業界ナンバーワンで、全商品のうち約90%をカバー。楽天証券と取り扱い数は同数です。

また、積立方法を「毎日」「毎週」「毎月」と細かく設定できるほか、ネット証券にもかかわらず「実店舗」があります。気になることがあればスタッフに直接相談できます。

業界ではSBI証券・楽天証券・マネックス証券を合わせて「3大ネット証券」と呼びますが、SBI証券はこの中でも口座開設者数がトップで、初心者にもオススメです!

僕にもできますか?