つみたてNISAとは、金融庁が選んだ投資信託などを積み立て購入する制度です。年間40万円まで積み立てることができ、運用で得られた利益は非課税ですので、有利に資産形成ができます。

つみたてNISAの対象となっている投資信託は、金融庁の厳しい基準をクリアした160本です。

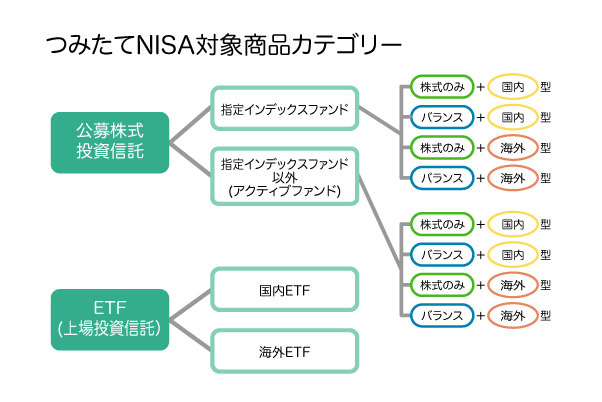

対象資産別で分けると、以下のような分類になります。

つみたてNISAは、非課税になる投資金額が年40万円と上限がありますので、月に換算すると、約3.3万円が上限です。

つみたてNISAを活用するには、この限られた積立金額で「どの商品に投資するか」を絞り込む必要があるのです。

指定インデックスファンドの「株式のみ」で「海外型」は、私が初心者にオススメだと考えるカテゴリーのひとつです。その理由は、「海外は人口が増える傾向にあり、市場が今後も成長する可能性が高いため」です。

以下がこのカテゴリーの対象商品ラインナップ41本です。

| 指定インデックスファンド「株式のみ」「海外型」 | ||

| NO | 連動対象 | ファンド名 |

| 1 | MSCI ACWI Index | 全世界株式インデックス・ファンド |

| 2 | 野村つみたて外国株投信 | |

| 3 | 三井住友・DCつみたてNISA・全海外株インデックスファンド | |

| 4 | eMAXIS Slim 全世界株式(除く日本) | |

| 5 | eMAXIS Slim 全世界株式(オール・カントリー) | |

| 6 | eMAXIS 全世界株式インデックス | |

| 7 | FTSE | SBI・全世界株式インデックス・ファンド |

| 8 | 楽天・全世界株式インデックス・ファンド | |

| 9 | MSCI World Index(MSCIコクサイ・インデックス) | たわらノーロード 先進国株式 |

| 10 | たわらノーロード 先進国株式<為替ヘッジあり> | |

| 11 | iFree 外国株式インデックス(為替ヘッジあり) | |

| 12 | iFree 外国株式インデックス(為替ヘッジなし) | |

| 13 | <購入・換金手数料なし>ニッセイ外国株式インデックスファンド | |

| 14 | 野村インデックスファンド・外国株式 | |

| 15 | 野村インデックスファンド・外国株式・為替ヘッジ型 | |

| 16 | 外国株式指数ファンド | |

| 17 | i-SMT グローバル株式インデックス(ノーロード) | |

| 18 | SMT グローバル株式インデックス・オープン | |

| 19 | eMAXIS Slim 先進国株式インデックス | |

| 20 | eMAXIS 先進国株式インデックス | |

| 21 | つみたて先進国株式 | |

| 22 | つみたて先進国株式(為替ヘッジあり) | |

| 23 | Smart-i 先進国株式インデックス | |

| 24 | FTSE Developed All Cap Index | SBI・先進国株式インデックス・ファンド |

| 25 | S&P500 | 米国株式インデックス・ファンド |

| 26 | iFree S&P500インデックス | |

| 27 | 農林中金つみたてNISA米国株式 S&P500 | |

| 28 | eMAXIS Slim 米国株式(S&P500) | |

| 29 | CRSP | 楽天・全米株式インデックス・ファンド |

| 30 | MSCI Emerging Markets Index | たわらノーロード 新興国株式 |

| 31 | <購入・換金手数料なし>ニッセイ新興国株式インデックスファンド | |

| 32 | 野村インデックスファンド・新興国株式 | |

| 33 | 三井住友・DC新興国株式インデックスファンド | |

| 34 | i-SMT 新興国株式インデックス(ノーロード) | |

| 35 | SMT 新興国株式インデックス・オープン | |

| 36 | eMAXIS Slim 新興国株式インデックス | |

| 37 | eMAXIS 新興国株式インデックス | |

| 38 | つみたて新興国株式 | |

| 39 | Smart-i 新興国株式インデックス | |

| 40 | FTSE Emerging Index | SBI・新興国株式インデックスファンド |

| 41 | FTSE RAFI Emerging Index | iFree 新興国株式インデックス |

このページでは指定インデックスファンドの「株式のみ」で「海外型」について、詳細を解説します。このページを読み、ぜひ購入を検討してみてくださいね。

Contents

指定インデックスファンドの「株式のみ」で「海外型」の指数は3種類に分かれる

指定インデックスファンドは「指定されたインデックスに連動すること」というルールに沿って運用されています。

海外型の海外とは、全世界・先進国・新興国の3つに分かれています。

具体的には全世界は「日本を含む全世界に投資する」、先進国は「アメリカや欧州諸国などに投資する」、新興国は「中国・台湾・韓国・インド・ブラジルなどの国に投資する」ということです。同じ海外でも、先進国と新興国の値動きは異なるのです。

経済規模が大きく、安定しているほど投資リスクは小さくなります。それゆえ一般的に、日本や先進国はローリスク・ローリターン、新興国はハイリスク・ハイリターンといわれています。

新興国は人口増加や豊富な資源により高い成長が見込める一方で、道路や水道などのインフラが整っていなかったり、政治や金融など社会を動かしていく仕組みが未整備であったりするケースが多く見られます。そのため、インフレや通貨の急激な変動などで株価が非常に乱高下します。

また、新興国に投資する場合、コストが割高になる傾向があります。そのためリターンが得られたとしても、コストで相殺されないか注意することが大切です。

全世界・先進国・新興国のそれぞれで、連動するインデックスが異なります。

つみたてNISAでは、次の指数に連動した商品がラインナップされています。

- 全世界型:「MSCI ACWI Index」「FTSE Global All Cap Index」

- 先進国:「MSCI World Index」「FTSE Developed All Cap Index」「S&P 500」「CRSP U.S. Total Market Index」

- 新興国:「MSCI Emerging Markets Index」「FTSE Emerging Index」「FTSE RAFI Emerging Index」

指数を理解するために必要な、3つの用語

指数を理解するためには「時価総額」と「時価総額加重平均」という、2つの用語について理解しておくと良いです。

【時価総額】

時価総額は、「企業の市場価値を金額で表したもの」です。時価とは「その日における株価のこと」なので、時価総額は「その時点の株価×発行済株式数」で計算します。

時価総額の大きさは企業の業績や規模だけではなく、「利益を生み出す力」や「将来の成長性に対する期待」を示します。2018年時点、世界の時価総額1位はマイクロソフトで7,796億ドル、2位はアップルで7,485億ドル、3位はアマゾン・ドット・コムで7,344億ドルです。

【時価総額加重平均】

時価総額加重平均は最もよく使われる指数の算出方法で、「時価総額の割合に応じて、ファンドへの組み入れ割合を決めていく」という方法です。つまり時価総額が大きい企業ほど、ファンドへの組み入れ割合が大きくなります。その結果として時価総額加重平均は、規模が大きな会社の株価に大きな影響を受けます。

指定インデックスファンド「株式のみ」「海外型」の指数を紹介!

ここから、各指数について解説します。どんな指数であるかの概要をチェックしてください。それぞれの指数における過去5年の値動きも、合わせて紹介しています。いずれも右肩上がりであり、よく見ると少しずつ異なる値動きをしています。

「全世界型」の指数

【MSCI ACWI Index(MSCIオール・カントリー・ワールド・インデックス)】

出典:MSCI HP(2019年1月10日時点)より引用

MSCI ACWI IndexはアメリカのMSCI社が算出する時価総額加重平均インデックスで、世界47カ国(先進国23カ国と新興国24カ国)のうち、大型株と中型株の2,700銘柄超で構成されます。各国における市場時価総額の約85%をカバーしています。 米国株が約54%と半数を占めていて、日本は約7%です。

【FTSE Global All Cap Index(FTSEグローバル・オールキャップ・インデックス)】

出典:FTSE Russell Factsheet(2019年1月10日時点)より引用

イギリスのFTSE社が算出する時価総額加重平均インデックスで、世界47カ国(先進国24カ国と新興国23カ国)の約7,800銘柄で構成されます。大型株から小型株まで含むため、上記のMSCI ACWIより広く、各国における時価総額の約98%をカバーしています。 米国株が約53%と半数を占めていて、日本は約8%です。

「先進国」の指数

【MSCI World Index(MSCI ワールド・インデックス) 】

出典:MSCI HP(2019年1月10日時点)より引用

アメリカのMSCI社が算出する時価総額加重平均インデックスで、日本を含む先進国23カ国のうち、大型株と中型株の約1,600銘柄で構成されます。各国の市場時価総額の約85%をカバーしています。2018年6月時点で、米国株は約53%と半数以上を占めていて、日本は約7%です。日本を除く先進国22カ国で構成されるのが「MSCIコクサイ」です。

【FTSE Developed All Cap Index(FTSE デベロップド・オールキャップ・インデックス)】

出典:FTSE Russell Factsheet(2019年1月10日時点)より引用

FTSE Developed All Cap IndexはイギリスのFTSE社が算出する時価総額加重平均インデックスで、日本を含む先進国のうち、5,700超の銘柄で構成されます。

大型株から小型株まで含むため、MSCI World Indexより広く先進国の株式市場をカバーしています。 米国株は約60%と半数以上を占めていて、日本は約9%です。

【S&P 500】

出典:S&P Dow Jones Indices HP(2019年1月10日時点)より引用

S&P 500はアメリカのS&P社が算出する時価総額加重平均インデックスで、アメリカの大型株500銘柄で構成されます。米国株式市場の約80%をカバーし、米国大型株の動きを表す傾向があります。また、時価総額が大きい株価の影響を受けやすい性質があります。1957年から開始され、アメリカの株式市場における代表的な株価指標のひとつです。

【CRSP U.S. Total Market Index(CRSP米国トータルマーケットインデックス)】

出典:CRSP Fact Sheets(2019年1月10日時点)より引用

CRSP U.S. Total Market IndexはアメリカのCRSP社が算出する時価総額加重平均インデックスで、米国株の約4,000銘柄から構成されます。大型株から小型株まで含むため、S&Pより広く、アメリカ株式時価総額の約100%をカバーしています。

「新興国」の指数

【MSCI Emerging Markets Index(MSCIエマージング・マーケット・インデックス】

出典:MSCI HP(2019年1月10日時点)より引用

MSCI Emerging Markets IndexはアメリカのMSCI社が算出する時価総額加重平均インデックスで、新興国24カ国のうち大型株と中型株の約1,100銘柄で構成されます。各国における市場時価総額の約85%をカバーしています。2018年6月時点で、中国が約32%、韓国が約15%、台湾が約11%になっていて、これら3カ国の株式が半数以上を占めています。

【FTSE Emerging Index(FTSEエマージング・インデックス】

出典:FTSE Russell Factsheet(2019年1月10日時点)より引用

FTSE Emerging IndexはイギリスのFTSE社が算出する時価総額加重平均インデックスで、新興国24カ国のうち、大型株と中型株の約1,000銘柄で構成されます。2018年6月時点で、中国が約32%、台湾が13%、インドが12%になっていて、これら3カ国の株式が半数以上占めています。MSCIエマージング・マーケット・インデックスとの違いは、韓国が入っていないことです。

【FTSE RAFI Emerging Index(FTSE RAFIエマージング・インデックス)】

出典:FTSE Russell Factsheet(2019年1月10日時点)より引用

FTSE RAFI Emerging IndexはイギリスFTSE社と、リサーチ・アフィリエイツ社が共同で開発した指数で、新興国13カ国のうち、大型株と中型株の約350銘柄から構成されています。

前述の「FTSEエマージング・インデックス」は、ファンドへの組み入れ割合を会社の時価総額で決める、時価総額加重平均インデックスです。一方このFTSE RAFI Emerging Indexは、組み入れ割合を会社の規模ではなく、売上高や利益、株主資本などの財務状況から決める「ファンダメンタル型」です。

アメリカのリサーチ・アフィリエイツ社は「時価総額の大きい企業が必ずしも好業績であるとは限らず、もっと賢いインデックスで運用する方法があるのではないか」と考え、時価総額加重平均に異議を唱えて、最初にこの「ファンダメンタル型」を算出しました。2007年から開始されています。

海外型は「為替リスク」がある

国内型と海外型の大きな違いは、「為替のリスク」があることです。為替リスクとは「為替レートが変動することで、円に換算したときの利益が増えたり、損失が出てしまったりするリスク」のことです。

そのため指定インデックスファンドの株式のみ・海外型商品は、「為替ヘッジあり」「為替ヘッジなし」の2種類があります。

為替をヘッジするというのは、手数料を払って為替の「先物予約」を行うことです。つまり「そのときの為替相場と同じレートで、将来投資した外貨と日本円を交換する契約を結ぶ」ということです。ヘッジコストはかかりますが、円高になった場合など、為替変動で損をしそうなときでも影響を受けないことになります。

つまり相場が不安定になりやすい「新興国株式型」と、「為替ヘッジなし」の組み合わせが、一番ハイリスク・ハイリターンということになります。一方、比較的安定的な「先進国株式型」と「為替ヘッジあり」が、最もローリスクになります。

どの指数に連動した商品を選ぶべき?

全世界・先進国・新興国という3カテゴリーの8指数から、どれに連動した商品を選ぶかは迷うところです。人によって「運用の方針」は違うため、以下を目安として選ぶと良いです。

- 全世界型:日本を含む、世界中の国や企業に投資したい。

- 先進国:安定的に成長し続ける先進国の企業に投資したい。

- 新興国:リーマンショックのような危機には大きい下落があるが、その反面大きい上昇が期待できる新興国の企業に投資したい。

全世界や先進国はリスクが低く、「着実に投資したい人向け」です。それに対して新興国はリスクが大きめではあるものの、「より大きなリターンを得たい人向け」です。

指定インデックスファンドの「株式のみ」で「海外型」の未来予測

積立投資では相場が値下がりしても、「購入量を増やして最終的に利益が出るところで売れば良い」という点がメリットです。ただ、つみたてNISAは投資期間が20年と限定されています。そのため、中長期的に見て相場が値上がりしている必要があり、これから成長する市場に投資をするべきです。そのためここからは、海外株式の未来予測を解説します。

総務省統計局の発表によると、日本の人口は2008年をピークに減っています(参考:カテゴリー別解説:指定インデックスファンドの「株式のみ」で「国内型」)

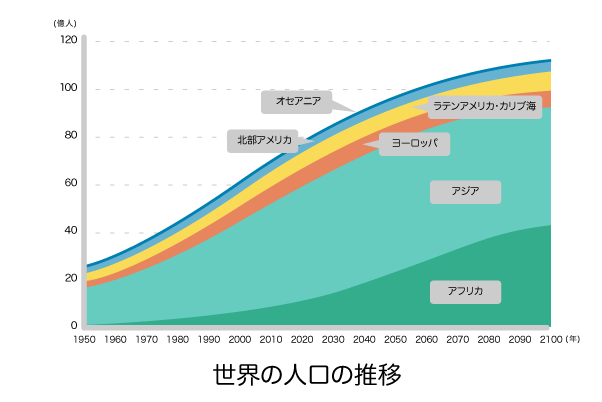

国立社会保障・人口問題研究所「人口統計資料集2016年版」によると、以下のように、アジアやアフリカを中心に世界の人口は増え続けています。

人口が増えれば住居も必要になるため、水道や電気などのインフラを整備しなければなりません。

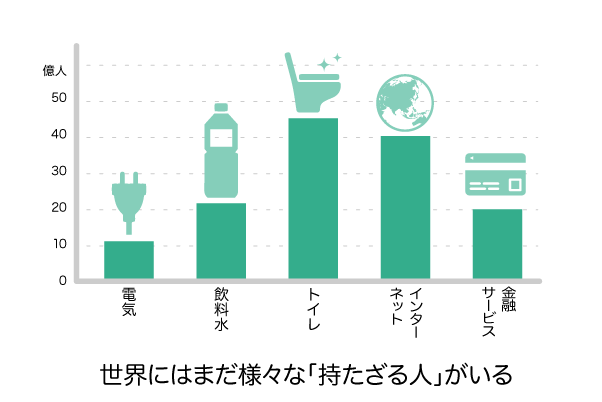

2018年1月3日の日経新聞による記事では、「まだまだ豊かな生活を送れていない人は、世界に何十億人もいる」ということが書かれています。ユニセフなどによると、安全な水を自宅で使えない人は世界に21億人、トイレが使えない人は45億人いるそうです。

これはつまり、「電気・飲料水・トイレなどの設備へ投資するために、世界における経済活動はこれからもどんどん行われる」ということです。

これに対して日本では、こうした生活インフラが十分整っています。さらにスマホやマイカーを持つのも一般的で、クレジットカードを使うことでいつでも不自由なく買い物できます。マイカーについては「あえて持たない選択」をするなど、若者にとっては必要のないものになっていて、「シェアする」という新時代が到来しているほどです。

しかし新興国では、所有を目指している人のほうが圧倒的に多いのです。衣食住を確保できる生活水準になったとしても、ライフスタイル向上のために「スマホがほしい」「マイカーがほしい」「クレジットカードがほしい」と考えて一生懸命働き、所得水準を向上させています。

新興国は若い人が多く、高い経済成長とライフスタイルの変化を背景に、消費量の伸びが期待されています。また、レジャーやブランド品などの消費分野も、拡大していくことが予測されます。

このように人口の増加は、お金を消費する人が増えることを意味します。人口が増えることで、経済が活性化するのです。

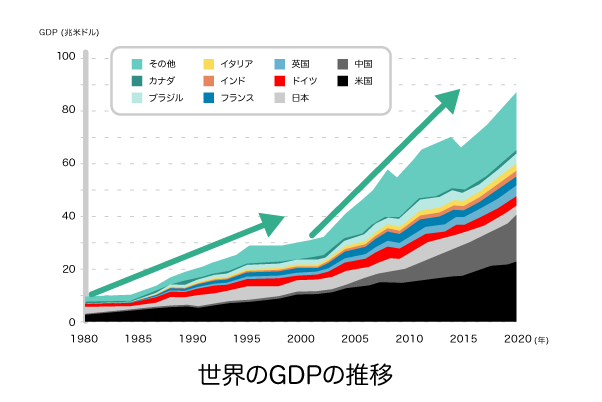

IMF(国際通貨基金)の「World Economic Outlook Data」というデータによると、世界の経済規模を表すGDPは1980年から2020年までの20年間で、約3倍に拡大しています。そして今後も世界経済の成長は見込まれていて、2020年には2000年の約3倍に拡大することが予想されています。

そして世界経済といっても、これから注目したいのは新興国株式です。

2000年頃の世界におけるGDPの約8割は、アメリカ・ヨーロッパ・日本などの先進国で生み出されていました。しかし「2020年には、世界GDPの半分は新興国が生み出す」と考えられています。上のグラフにある中国、「その他」に含まれているアジア・アフリカ・東欧等が成長するからです。

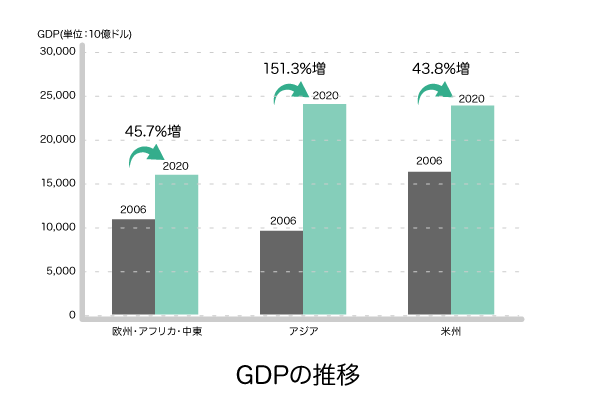

以下は内閣府が作成した、エリア別のGDP推移グラフです。2006年と2020年を比較すると、アジアが151.3%と大幅に増加していることが分かります。

このように、海外はこれからも大きな経済成長が予測されるのです。

指定インデックスファンドの「株式のみ」で「海外型」は、おすすめの商品カテゴリー

以上のことを踏まえて、実際の株価の動きを検証してみます。以下のグラフは、アメリカMSCI社が算出している3つの指数を比較した結果です。

3つの指数については上で説明していますが、もう一度簡単に紹介しておきます。

- MSCI ACWI Index(MSCIオール・カントリー・ワールド・インデックス): 世界47カ国(先進国23カ国と新興国24カ国)のうち、大型株と中型株の2,700銘柄超

- MSCI World Index(MSCI ワールド・インデックス):日本を含む先進国23カ国のうち、大型株と中型株の約1,600銘柄

- MSCI Emerging Markets Index(MSCIエマージング・マーケット・インデックス): 新興国24カ国のうち、大型株と中型株の約800銘柄

出典:MSCI HP(2019年1月10日時点)より引用

3つの指数とも右肩上がりになっているため、中長期的な成長が見込まれます。「株式のみ」で「海外型」は、これからオススメのカテゴリーであることがお分かりいただけると思います。

そして2002年からの15年間、値動きの上下が激しいものの倍以上に上昇しているのが、オレンジ色の「MSCI Emerging Markets Index(MSCIエマージング・マーケット・インデックス)です。新興国はリスクがあるものの、投資の対象として大きなリターンが期待できるのです。

積立投資では、このような値動きの大きいファンドを選ぶのがオススメです。ぜひ新興国株式を取り入れて、資産運用をしてみてください。

まとめ

世界の人口は、アジアやアフリカを中心に増え続けています。

世界の経済規模を表すGDPは、2020年に2000年の約3倍に拡大することが予想されています。GDPは人口の影響を大きく受けることを考えると、つみたてNISAの対象期間である20年という月日が経った2040年は、さらなる世界経済の成長が見込まれます。

私は中長期的に見て、「世界経済は成長していく」と考えています。そのため投資初心者のデビューファンドとして、「指定インデックスファンドの株式のみで海外型」はオススメです。

初心者がこのカテゴリーのファンドを購入する場合、先進国ファンドと新興国ファンドに半分ずつ積み立てると良いです。つみたてNISAは、年間40万円の運用で得た利益に税金がかかりません。つまり月に換算すると、3.3万円の運用資金です。これを例えば「毎月1.5万円は先進国に、残り1.8万円は新興国に」という形で割り当てるのです。

先進国と新興国は値動きが多少異なるため、このように投資すると分散効果が見込めます。「指定インデックスファンドの株式のみで海外型」の投資信託を活用して、資産形成を始めましょう!

なお、インデックスファンドの「株式のみ」で「海外型」の商品を購入したいと思ったら、「商品を選ぶときの基準」を知っておく必要があります。次のページで解説しているため、参考にしてみてくださいね。

参考:もうつみたてNISAの商品選びで迷わない!4つのチェックポイント

つみたてNISAを始めるには、証券会社で「つみたてNISA専用口座」を作る必要があるの。

つみたてNISA専用口座を作ったら購入するファンドをスマホのマイページで決めて、自分にムリのない金額を設定して積み立てるっていう流れ。

私がすすめるネット証券では月100円から積立て投資が可能だけど、将来のための資産形成を目指すのであれば、5,000円や1万円くらいからスタートしてもらいたいわ。

スマホでできるんですね!投資がさらに身近になった気がします。証券会社はどこがいいんですか?

オススメの証券会社は別ページで紹介してます。口座開設の完了までには2週間くらいかかるから、それまではこのサイトで勉強してみてね。

つみたてNISAを始めるためにオススメの証券会社

当サイトオススメの証券会社は次の2つ!

実は街中の銀行などは、つみたてNISAの商品があまり充実していません。この理由は「販売することで、銀行の得られる利益が少ないため」です。

つみたてNISAの商品ラインナップが充実しているのは、圧倒的に「ネット証券」。その中でも次に紹介する2つは、約160本あるつみたてNISA対象商品を7〜9割カバーしています。参考にして、証券会社を決めてくださいね。

1位:ポイントでつみたてNISAもできる!「楽天証券」

| 取扱い商品数 | 179本 |

|---|---|

| 積立金額 | 最低:100円 最高:33,333円 |

| 積立頻度 | 積立方法:毎日・毎月 金額調整:毎月・ボーナス設定・増額の設定 |

| 引落し方法 | 銀行口座・証券口座・楽天カード |

| ポイント付与 | あり。年間約4,000ポイント →毎月の積立33,333円を楽天カードで行った場合。楽天カードで積み立てた場合のみ、ポイントが「月額積立額×1%」付与される。 |

楽天証券は商品数のラインナップは業界ナンバーワンで、全商品のうち約90%をカバー。SBI証券と取り扱い数は同数です。

また、楽天証券は「楽天ユーザーに使いやすい」という点がメリット。楽天アカウントで統一でき、口座開設もカンタン。さらに毎月の積立で、楽天ポイントも貯まります!また、2018年9月30日よりポイントを使って投信積立ができるように、2018年10月28日より、投信の積立で楽天カードで決済が可能となり、ポイントを貯められるようになりました。資産形成をしつつ、楽天でおトクに買い物ができますよ。楽天カードを使っている人にはもちろんのこと、今後使っていきたい!という方にもオススメです。

また、つみたてNISAについて相談したい場合、楽天証券は「つみたてNISA専用ダイヤル」を利用できます(無料)。

2位:国内株式個人取引シェアNo.1!細かな設定もできる「SBI証券」

| 取扱い商品数 | 176本 |

|---|---|

| 積立金額 | 最低:100円 最高:33,333円 |

| 積立頻度 | 積立方法:毎日・毎週・毎月 金額調整:毎月・ボーナス設定・NISA枠ぎりぎり注文 |

| 引落し方法 | 銀行口座・証券口座 |

| ポイント付与 | あり。年間108ポイント →毎月の積立額が33,333円で0.05%付与のファンドを購入した1年目の場合 |

SBI証券はつみたてNISAの商品数のラインナップは業界ナンバーワンで、全商品のうち約90%をカバー。楽天証券と取り扱い数は同数です。

また、積立方法を「毎日」「毎週」「毎月」と細かく設定できるほか、ネット証券にもかかわらず「実店舗」があります。気になることがあればスタッフに直接相談できます。

業界ではSBI証券・楽天証券・マネックス証券を合わせて「3大ネット証券」と呼びますが、SBI証券はこの中でも口座開設者数がトップで、初心者にもオススメです!

ところで、つみたてNISAって、どうやって始めたらいんですか?