つみたてNISAとは、2018年1月からスタートした投資信託の積み立て投資を前提にした非課税制度のことです。

専用の口座で、金融庁がお墨付きの投資信託を積み立てした場合に、それによって得られた利益には20年間税金がかからないというとても素晴らしい制度です。

つみたてNISAのメリットは、自由度の高さにあります。積み立て途中でも換金できますし、積み立て額を途中から減額することも可能です。

運用益に対して税金がかからないのは、年間40万円までですので、月額の積み立ては約33,000円となります。

例えば、独身時代は33,000円を積立投資して、結婚して住宅を購入した後からはムリのない金額に調整するなど、自分のライフスタイルに合わせて設定をすることができます。

20歳以上であれば何歳からでも始められて、年齢の上限はありませんので、全年齢に適した投資制度です。しかし、年齢によって積立投資ができる環境が異なることが考えられます。

そこでこのページでは、年代別のつみたてNISAの選び方について、順を追って解説します。

Contents

20歳から29歳までの方

20代前半は社会人になり、働き始めるスタートの時期です。20代後半は仕事にも慣れてきて、稼いだお金を自由に使うことができます。

結婚資金の準備や住宅購入など先々に控えるライフイベントが多いことから、積極的にお金を増やしていきたいところですが、限られたお給料の中では「つみたてNISA」に回せる金額には限りがあるでしょう。

生活費をけずってまでスタートすることはありませんが、財形貯蓄や銀行で積み立て預金をするのと同じ手軽さで、つみたてNISA制度を活用した投資信託デビューをすることをオススメします。

ネット証券なら、毎月100円から始めることはできますが、20年間で元本部分は24,000円にしかなりません。6%の平均利回りであったとしても、温泉旅行に行ったらなくなってしまう金額に過ぎません。

やはり老後の生活資金や、子どもの教育費などの準備を前提にするのであれば、できれば手取り月収の10%、難しければ月5,000円から積み立てていく必要があるでしょう。

この世代から始める最大のメリットは、時間を味方につけることができることです。

時間を活用できるのであれば、リスクを軽減することができますので、価格の変動が大きい商品の割合を高くすることができます。

それゆえ、ポートフォリオは株式100%で、日本株にこだわる必要なく、より成長性の高そうな海外の株式がオススメです。

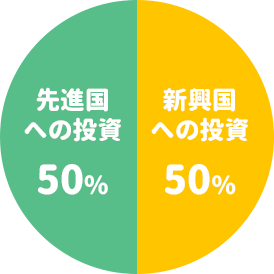

以下は、理想のポートフォリオです。先進国と新興国に半分ずつ投資します。新興国という値動きが激しいファンドを組み入れることで、20年という長期投資にてより高いリターンを目指します。

理想のポートフォリオ

・株式100%で積極的に積み立てをする

・積立額は、無理のない範囲で設定する

・日本株だけでなく、世界の株式に目を向けること

30歳から39歳までの方

30代になると、結婚や出産など、さまざまなライフイベントが多い時期です。そのため、出産費用や子どもの入学資金、マイホームの頭金など、大きなお金が必要になることが起こります。

引き出す可能のある資金は過去の運用成績が秀でているものをはじめ、20年間比較的安心して向き合えるものを選んでいくことが大切です。

適しているのは、先進国株式です。アクティブ型がインデックス型に勝ちにくいカテゴリーの1つと言われるくらい、初心者がデビューするには適しています。

また、結婚した場合、自分と配偶者のいずれかが、給料振込みなどで使う銀行口座の通帳を預かって、まとめて管理することをオススメします。

歩みより易い新婚の時期に2人の収入を合算して、その中から「つみたてNISAの積立額」を決めるのが合理的です。

一般的に、子どもの進学資金の準備といえば、学資保険のように安全な運用によって守りながら積み立てることが多いです。しかし、大学の授業料等は年々引き上げられる傾向がありますので、単に貯めておくだけでは、進学資金が不足する事態も考えられます。

学資保険は、1人1万円の掛け金であることが多いので、つみたてNISAを活用する場合も1万円スタートが望ましいです。

また、児童手当が3歳未満は1万5,000円、3歳以上中学生まで1万円が支給されますので、このお金をつたみてNISAでの積立投資に充当するのもよいでしょう。

10年以上の運用期間が取れるのであれば、株式100%をおすすめします。日本は少子高齢化で高い経済成長も期待できない中、日本株にこだわる必要なく、長期的に成長を続ける海外の株式がオススメです。

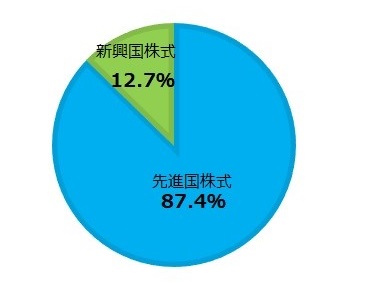

以下は、理想のポートフォリオです。先進国株式に100%投資します。先進国の強みは経済基盤の強さに基づいた市場の安定性です。比較的値動きが安定しているので、初心者にも向いています。

理想のポートフォリオ

・株式100%で積極的に積み立てをする

・共働きの場合、世帯収入で積立額を決める

・世界株式の中で、値動きが比較的安定している先進国に投資する

40歳から49歳までの方

40代になり、30代で子どもがいる家庭は、住宅購入や教育費がピークになる時期であり、一番の踏ん張り時です。

たとえば、給料が40万円の場合、平均的な家計の1ヶ月の内訳は、15%の社会保険料、10%の所得税、25%の住宅ローン、そして、12万円の教育費を差し引くと、手元に残るお金は8万円しかありません。

生活費や、受験に向けての夏期講習代や受験料など、突発的な支出を考えると、ほぼ手取りはなくなります。その結果、つみたてNISAでの積み立てを中止したり、解約する可能性もあります。

このように途中で換金する可能性が高い場合は、債券やREITなど株式以外の資産も組み入れるファンドも選択肢となります。

バランス型ファンドの特徴は、債券など株式以外の資産も組み入れることにより、リスクを抑えて、資産の分散効果によって投資効率を高めることにあります。

ただし、バランス型ファンドといっても様々なタイプがあります。伝統的4資産と呼ばれる国内および先進国の債券と株式を組み入れ対象にするファンド、さらに新興国やREITなどを加えた5資産以上のファンド、という違いがあります。

各資産の配分比率も、均等な割合で組み入れる「均等配分」もあれば、安定資産である債券の構成が大きいものや小さいものもあります。

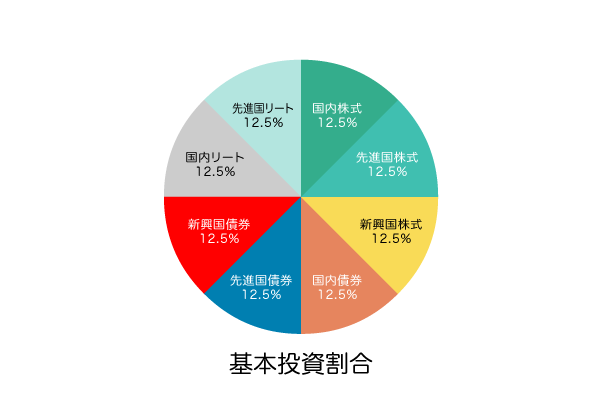

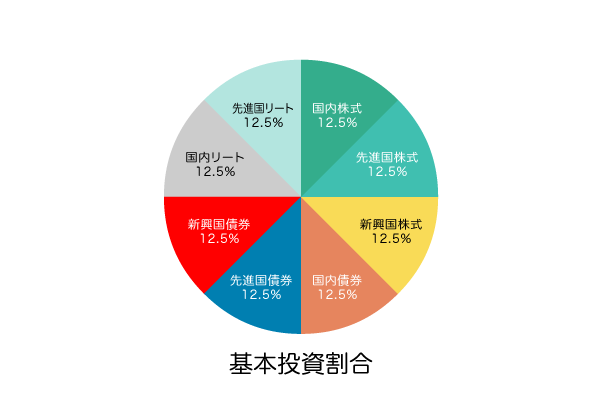

バランス型ファンドを選ぶのであれば、分散効果を高めるために、新興国やREITも組み入れた8資産のファンドをオススメします。

以下は、理想のポートフォリオです。8資産のバランス型ファンドに投資します。均等配分を選ぶことで、積立投資の配分比率を管理するといった手間からも解放されます。

理想のポートフォリオ

・引き出す可能性のある資金は低リスク商品で運用する

・積立額は、無理のない範囲で設定する

・減らさず、安定的に運用するためにバランス型ファンドに投資する

50歳から59歳までの方

50代からは人生のイベントを乗り越えて、まとまった貯蓄をする時期です。なぜなら、60代で定年退職を迎えるまで、給料という一定の収入がもらえる最後の年代だからです。

たとえば、30代で子どもが生まれた場合、子どもは独立する年齢に達します。子どものための教育費の備えは不要となるため、その分の資金を自分自身の資産形成に充てることができます。

1960年代や70年代は、多くの会社が55歳で定年でした。しかし1994年には、これが60歳に引き上げられています。さらに2012年の改正で、働きたい人は65歳まで働くことができる環境が整い、60歳定年の会社であっても定年後の再雇用が増えてきています。

人生100年時代が到来する中、65歳まで、さらに70歳まで働く時代がやってきました。70歳まで働きながら資産形成をするということであれば、50代からでも20年間、資産形成をする時間があります。

つまり、子どもが独立してから定年退職までの期間は、「投資を始めるラストチャンス」といえるのです。

ただし、社会人で給料をもらってきて、ひたすら財形や預貯金で積み立てをしてきたのに、投資デビューは抵抗がある人も多いです。

自分でポートフォリオを組み、配分比率を決めるといった手間から解放されるためには、全世界株式をオススメします。

「日本株や新興国の割合を、どれくらいにすれば良いだろう」「どの資産カテゴリーが有利なのだろう」のように迷ってしまう場合には、幅広く世界の株式に投資できるこのファンドがピッタリです。

以下は、理想のポートフォリオです。1本だけで日本を含んだ世界中の株式に分散投資ができます。

理想のポートフォリオ

・リバランス不要な全世界株式100%で積み立てをする

・積立額は、今まで築いてきた他の資産を一部を充てつつ、月3.3万円を目指す

・面倒なことは専門家に任せる

60歳から69歳までの方

20世紀は60歳まで働いたら、退職金と年金だけで生きることができるという時代でしたので、60歳で定年退職というのが一般的でした。

定年を迎えたところで働くのをやめたとしたら、今まで当たり前のように毎月入ってきた給料が途絶えます。2カ月に一度の割合で振り込まれる年金と、現役時代に貯めてきた貯蓄を取り崩しながら生活をしていくことになります。

そのため、定年になったらリスクを極力避けて、それまでに築いた資産は預貯金などの安定した資産で運用するのが理想と言われていました。

しかし、人生100年時代と言われるほど寿命が延びたことにより、貯蓄を取り崩していくと70代後半、80代になったところで預貯金が底を尽いてしまうということが予想されます。

なぜなら、預金金利は0.01%であり、預貯金に預けっぱなしでは、お金が増えることはないからです。

公的年金が一生涯もらえるので大丈夫と思っている人もいます。

総務省の「家計調査報告」によると、年金で暮らす夫婦の家計収支は月24万円であり、年金から社会保険料や税金を引いた手取りが月18万円です。つまり、現役の年金受給世代はすでに月6万円の赤字が生じているのです。

また、年齢を重ねるにつれて、病気や介護のリスクも高くなります。

再雇用して働いたのち、男性であれば90歳まで25年間、女性であれば100歳まで35年間、みんなが年金をもらい、健康保険や介護保険を使ってしまったら、日本の財政はパンクしてしまいます。

これからは公的年金の受給額がカットされたり、現在の手厚い介護保険や健康保険制度は改悪されることが予想されます。

それだけに、今まで築いてきた金融資産や退職金の一部を「つみたてNISA」で運用した方が、時代の変化から大事な資産を守ることできる可能性があります。

生活費や医療・介護などでお金が必要になったときは、随時、ファンドの一部を解約することで、現金化することができます。

つまり、定年を迎えてからも、積立投資を始める、もしくは、続けるのです。

ただし、現役時代に財形や社内預金などに慣れし親しんできた世代なので、投資デビューは抵抗がある人も多いです。

年齢や資産を崩しながら運用することを考慮すると、比較的低リスクな商品を選択すべきでしょう。

以下は、理想のポートフォリオです。1本だけで株式、債券、REITという投資対象の分散が、先進国・新興国・日本という地域の分散投資ができる8資産のバランス型ファンドに投資します。

均等配分を選ぶことで、積立投資の配分比率を管理するといった手間からも解放されます。

理想のポートフォリオ

・引き出す可能性のある資金は低リスク商品で運用する

・積立額は、無理のない範囲で設定する

・減らさず、安定的に運用するためにバランス型ファンドに投資する

まとめ

これまで述べてきた通り、単に「つみたてNISA」といっても年代によって加入するものは異なります。

年代別にリスクが異なることを頭にいれつつ、「定年なき長期投資」をするためには、とにかく少額でもよいので、投資を始めてみることが重要です。

始める、止めるのハードルが低いので、どんな世代でもつみたてNISAで積立投資をすることで、安定した老後生活を送ることができるのです。

つみたてNISAを始めるには、証券会社で「つみたてNISA専用口座」を作る必要があるの。

つみたてNISA専用口座を作ったら購入するファンドをスマホのマイページで決めて、自分にムリのない金額を設定して積み立てるっていう流れ。

私がすすめるネット証券では月100円から積立て投資が可能だけど、将来のための資産形成を目指すのであれば、5,000円や1万円くらいからスタートしてもらいたいわ。

スマホでできるんですね!投資がさらに身近になった気がします。証券会社はどこがいいんですか?

オススメの証券会社は別ページで紹介してます。口座開設の完了までには2週間くらいかかるから、それまではこのサイトで勉強してみてね。

つみたてNISAを始めるためにオススメの証券会社

当サイトオススメの証券会社は次の2つ!

実は街中の銀行などは、つみたてNISAの商品があまり充実していません。この理由は「販売することで、銀行の得られる利益が少ないため」です。

つみたてNISAの商品ラインナップが充実しているのは、圧倒的に「ネット証券」。その中でも次に紹介する2つは、約160本あるつみたてNISA対象商品を7~9割カバーしています。参考にして、証券会社を決めてくださいね。

1位:ポイントでつみたてNISAもできる!「楽天証券」

| 取扱い商品数 | 179本 |

|---|---|

| 積立金額 | 最低:100円 最高:33,333円 |

| 積立頻度 | 積立方法:毎日・毎月 金額調整:毎月・ボーナス設定・増額の設定 |

| 引落し方法 | 銀行口座・証券口座・楽天カード |

| ポイント付与 | あり。年間約4,000ポイント →毎月の積立33,333円を楽天カードで行った場合。楽天カードで積み立てた場合のみ、ポイントが「月額積立額×1%」付与される。 |

楽天証券は商品数のラインナップは業界ナンバーワンで、全商品のうち約90%をカバー。SBI証券と取り扱い数は同数です。

また、楽天証券は「楽天ユーザーに使いやすい」という点がメリット。楽天アカウントで統一でき、口座開設もカンタン。さらに毎月の積立で、楽天ポイントも貯まります!また、2018年9月30日よりポイントを使って投信積立ができるように、2018年10月28日より、投信の積立で楽天カードで決済が可能となり、ポイントを貯められるようになりました。資産形成をしつつ、楽天でおトクに買い物ができますよ。楽天カードを使っている人にはもちろんのこと、今後使っていきたい!という方にもオススメです。

また、つみたてNISAについて相談したい場合、楽天証券は「つみたてNISA専用ダイヤル」を利用できます(無料)。

2位:国内株式個人取引シェアNo.1!細かな設定もできる「SBI証券」

| 取扱い商品数 | 176本 |

|---|---|

| 積立金額 | 最低:100円 最高:33,333円 |

| 積立頻度 | 積立方法:毎日・毎週・毎月 金額調整:毎月・ボーナス設定・NISA枠ぎりぎり注文 |

| 引落し方法 | 銀行口座・証券口座 |

| ポイント付与 | あり。年間108ポイント →毎月の積立額が33,333円で0.05%付与のファンドを購入した1年目の場合 |

SBI証券はつみたてNISAの商品数のラインナップは業界ナンバーワンで、全商品のうち約90%をカバー。楽天証券と取り扱い数は同数です。

また、積立方法を「毎日」「毎週」「毎月」と細かく設定できるほか、ネット証券にもかかわらず「実店舗」があります。気になることがあればスタッフに直接相談できます。

業界ではSBI証券・楽天証券・マネックス証券を合わせて「3大ネット証券」と呼びますが、SBI証券はこの中でも口座開設者数がトップで、初心者にもオススメです!

ところで、つみたてNISAって、どうやって始めたらいんですか?