離婚したときは環境が変わるため、つみたてNISAを始めるために良いタイミングです。

離婚すると、これまでと生活が大きく変わります。生活の変化は、お金と向き合う良いチャンスなのです。

離婚したときにつみたてNISAを始める場合、子どもがいる場合といない場合を別で考える必要があります。

18歳未満の子どもがいる場合、さまざまな公的制度が適用される可能性があり、生活していく上でのセーフティネットは確保できます。そのため準備すべき資金は、「老後に向けた自分の生活費」です。

子どもがいない場合は一人暮らしになりますが、生活費は夫婦2人のときとあまり変わらないものです。生活費を差し引いた残りのお金で、自分が病気になったときや介護が必要になった場合への備え、さらに老後の生活費を準備しておく必要があります。

子どもがいる・いないにかかわらず、こうしたお金の用意に役立つのが「つみたてNISA」です。

つみたてNISAは国が作った「年間40万円までの運用益に、税金がかからない制度」です。5,000円や1万円など、毎月決まった額を積み立てて運用する「積立投資」を行います。

つみたてNISAでは「投資信託」という金融商品を、毎月5,000円や1万円のように積み立てて購入します。つみたてNISAでは対象の商品が国の金融庁によって厳選されていて、初心者でも安心して運用することができます。

離婚したときは心機一転、「これからのお金について、きちんと考えよう」という気持ちが湧きやすい時期です。

ここではつみたてNISAを始めるきっかけとして最適である「離婚したとき」について、気をつけるべきポイントやおすすめ商品について解説します。

Contents

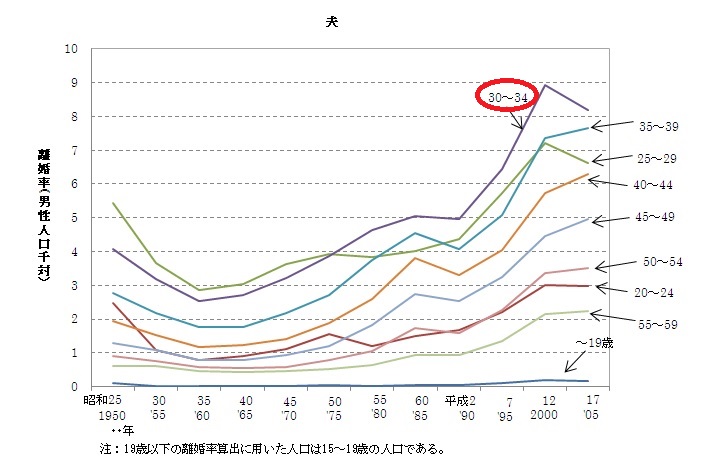

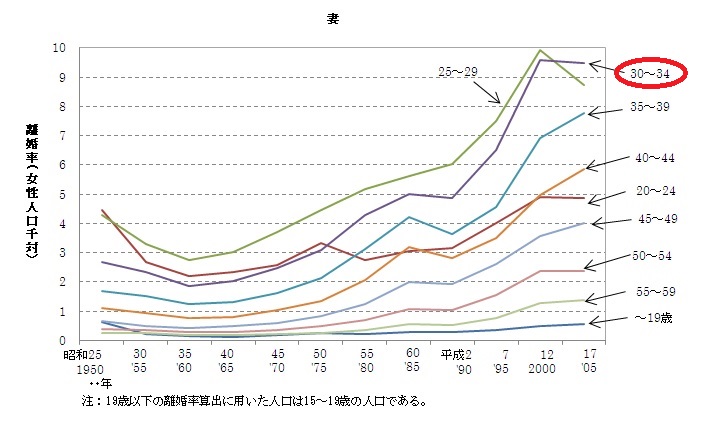

離婚率は30~34歳が最も高くなっている

厚生労働省は10年毎に「離婚に関する統計」を発表しています。直近は平成21年度で、次の調査は平成31年度です。少しズレがあるかもしれませんが、大まかな傾向を解説します。

厚生労働省『平成28年度「婚姻に関する統計」の概況』の発表によると、離婚率は男女とも上がっていて、平成17年には30~34歳が最も高くなっています。以下のグラフは発表内のグラフを抜粋しています。

30~34歳というと、子どもがいる場合といない場合のどちらも想定できます。

30~34歳というと、子どもがいる場合といない場合のどちらも想定できます。

つみたてNISAを始める場合、それぞれの場合で気をつける点が違います。そのため以下では、2つのケースを分けて解説します。

子どもがいる場合に、つみたてNISAを始めるときのポイント

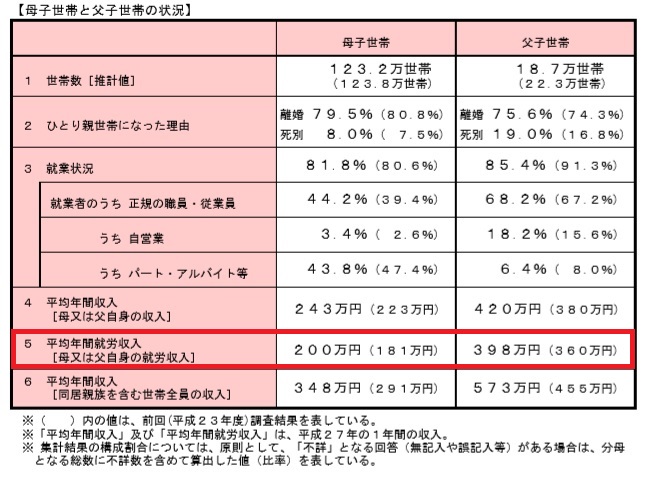

厚生労働省によると、母子家庭における母親の平均年収は200万円、父子世帯における父親の平均年間収入は398万円です。以下に「平成28年度 全国ひとり親世帯等調査結果の概要」で発表されている図を抜粋します。

母子家庭・父子家庭の年収とも、生活に余裕ができる金額とはいえません。特に子供が小さなうちは育児にかかる費用や教育費、病気にかかったときの費用など、さまざまなお金がかかります。

限られた収入でつみたてNISAの積立資金を捻出するには、「支出の優先順位」を決める必要があります。

つみたてNISAで運用できる金額は「年間40万円まで」と上限が決まっています。つまり月あたり、約3.3万円です(40万円÷12ヶ月)。まずは「毎月1万円を、つみたてNISAに充てる」のように、決めましょう。

このように収入から最初につみたてNISA分のお金を差し引いておくことで、資産形成をしやすくなります。

「パーキンソンの法則」という法則があります。これは「支出の額は、収入の額と同じになるまで増える」という法則で、イギリスの政治学者パーキンソン氏が考案しました。

つまり「給料から支出を引いて残ったら、つみたてNISAをしよう」と考えるのではなく、つみたてNISAの優先度を上げて「給料からつみたてNISAの積立金を引き、残りで生活しよう」と考える必要があるのです。

「お金を稼ぐこと」と「お金を残すこと」は別ものです。強制的につみたてNISAへ充てる仕組みを設定しないと、あっという間にお金はなくなってしまいます。

アメリカの資産運用でよく使われる数字は、「年収の15%」です。例えば年収300万円であれば、1年で45万円積み立てるのが目標となります(300万円×15%)。そのうち40万円は、つみたてNISAを使いましょう。

子どもがいない場合のつみたてNISA選びのポイント

高齢者世帯では収入の65%を公的年金が占め、公的年金のみで生活している世帯も、ほぼ半数となっています。

これまでも今後も、老後の生活費は主に公的年金でやりくりするのが基本です。ただ、今後は100歳まで寿命が続く可能性も十分あるため、将来のために自分で貯蓄しておくことが大切です。

公的年金に上乗せして給付を受けるiDeCo(イデコ)は、積立金を60歳まで引き出すことができません。これに対してつみたてNISAは、途中解約して現金化することができます。

つみたてNISAは対象期間が20年と決まっており、できれば20年ずっと積み立てるのが理想です。ただ、離婚すると新しいパートナーに出会うなど、生活に変化が生じることもあります。だからこそ、柔軟に対応できるつみたてNISAが適しているのです。

子どもがいない場合、介護が必要なときに家族から助けてもらうことができません。そのため老後の生活費だけでなく、介護資金についても準備する必要があります。

生命保険文化センターによる平成30年の調査では、家族の介護をした経験がある人にその期間を尋ねたところ、平均で「4年11ヶ月」でした。また、4年以上介護をした人の割合も4割ほどでした。介護が必要になる期間はかなり長く、その間に必要な資金を用意しておく必要があるのです。

| 介護をした期間 | 割合 |

|---|---|

| 6ヶ月未満 | 6.4% |

| 6ヶ月〜1年未満 | 7.4% |

| 1〜2年未満 | 12.6% |

| 2〜3年未満 | 14.5% |

| 3〜4年未満 | 14.5% |

| 4〜10年未満 | 28.3% |

| 10年以上 | 14.5% |

| 不明 | 1.7% |

| 平均 | 4年7ヶ月 |

<生命保険文化センター「生命保険に関する全国実態調査」/平成30年度>

介護費用は「一時的な費用」と「月額」という2種類のお金を考える必要があります。

一時的な費用で代表的なものは、「住宅改修にかかる費用」や「介護用ベッドの購入費用」などで、平均69万円です。また、民間企業が運営する介護施設に入居する場合は、数百万から数千万円の一時金が必要な場合もあります。

月額費用の平均は、約7.8万円です。これはあくまでも平均であり、実際は15万円以上かかることもあります。以下の表を見ると、介護費用として月額15万円かかる場合は15.8%と、一番割合が多くなっています。

【一時的な介護費用の合計】

| 金額 | 割合 |

|---|---|

| なし | 15.8% |

| 15万円未満 | 19.0% |

| 15〜25万円未満 | 8.6% |

| 25〜50万円未満 | 6.8% |

| 50〜100万円未満 | 9.1% |

| 100〜150万円未満 | 6.0% |

| 150〜200万円未満 | 1.9% |

| 200万円以上 | 6.1% |

| 不明 | 26.7% |

| 平均 | 69万円 |

【月額】

| 金額 | 割合 |

|---|---|

| 支払った費用はない | 3.6% |

| 1万円未満 | 5.2% |

| 1万〜2万5千円未満 | 15.1% |

| 2万5千〜5万円未満 | 11.0% |

| 5万〜7万5千円未満 | 15.2% |

| 7万5千〜10万円未満 | 4.8% |

| 10万〜12万5千円未満 | 11.9% |

| 12万5千〜15万円未満 | 3.0% |

| 15万円以上 | 15.8% |

| 不明 | 14.2% |

| 平均 | 7.8万円 |

<生命保険文化センター「生命保険に関する全国実態調査」/平成30年度>

以上のデータから計算すると、介護にかかる費用は次のようになります。

| 一時金 | 約69万円 |

| 月額 | 約8万円×12カ月×5年=約480万円 |

| 合計 | 約549万円 |

|---|

つまり老後の生活費にプラスして、最低限でも550万円は介護資金として準備しておく必要があるのです。

現役の年金受給世代は夫婦の場合、年金だけでは生活費が足りず、毎月6万円ほどは貯蓄から取り崩して生活しています。離婚して1人の場合、年金受給額は夫婦の7割ほどになるため、不足金額も上記の7割として約4万円(6万円×0.7)です。

介護はいつ始まっていつ終わるのかが分からず、身体の状況によって費用がいくらかかるのかも分かりません。貯金だけだと、介護が長期化した場合に資金不足になる可能性があるのです。

そのため、できるだけつみたてNISAを活用して、積立投資を行いましょう。

また、仮に介護費用である560万円を貯めることができても、介護が必要な時期にインフレとなり、お金の価値が半減してしまうことも想定されます。積立投資は売却するときに最終的な金額が決まるため、インフレにも強いです。

老後の生活費やインフレについては、以下のページも参考にしてください。

(参考)「ライフプラン」を作り、積立投資をする理由を明確にする

離婚したときに買うと良いつみたてNISAのファンド

つみたてNISAでは「投資信託」という商品を購入することになります。投資信託とは、「さまざまな国の株式や債券がパッケージになった金融商品」のことで、ファンドともいいます。

たとえば日本はこれから高齢者が増えるため、経済が成長しにくくなると考えられます。日本企業の株式だけがパッケージになったファンドは、私は値上がりしにくいと考えています。

逆に海外は発展途上国(新興国といいます)を中心に人口が増えていて、今後も経済が成長すると予想できます。そのため世界の企業株式が入ったファンドを買うと、値上がりを期待できます。

このように「どのような銘柄が、どれくらいの割合で入っているか」が違うため、ファンドには種類があるのです。その中でも、離婚したときにおすすめのファンドを紹介します。

18歳未満の子どもがいる場合といない場合で、おすすめの商品は異なります。

まず、子どもがいる場合、「つみたてNISAを解約する可能性」を考える必要があります。

日本ではある程度の収入を得るために、正社員などフルタイムで働くのが一般的です。

しかし1人で子どもを育てながら働くには、フルタイムではなくパートタイムを選ばないといけないことがよくあります。

上で紹介したように厚生労働省の調査では、母子家庭の年間平均年収は約200万円、父子世帯は約398万円です。

限られた収入の中で家計をやりくりする必要があるため、つみたてNISAによる積み立てを途中で継けられなくなる可能性を考えておきましょう。

そのためには、値動きが安定している「バランス型ファンド」がおすすめです。

バランス型ファンドは株式や債券、不動産投資信託など、1本で幅広い資産に投資することができます。すると「国内の株式は値下がりしたけど、海外の株式が値上がりした」のように、リスクを抑えることができます。そのため初心者でも安心です。

具体的な商品としては、「eMAXIS Slimバランス(8資産均等型)」というファンドが良いです。国内外の株式・債券・不動産などの資産が均等にセットで組み合わされている、「8資産均等型」の投資信託です。

詳細は以下で解説しているので、参考にしてください。

>>つみたてNISA「eMAXIS Slimバランス(8資産均等型)」を解説!

初心者の場合、SBI証券か楽天証券で口座を開設すると良いです。楽天市場や楽天カードを使っているなら、楽天証券で開設すると良いでしょう。

子どもがいない場合、最終的に頼れるものは自分の資産です。老後の生活費はもちろんのこと、医療費や介護費用などを準備する必要があります。

つみたてNISAの上限額は年間40万円、月換算で3.3万円です。これをなるべく上限まで使い、積極的に運用しましょう。日本に固執せず、世界へ投資できるファンドを購入するのがおすすめです。世界経済は前述のように、今後も成長する可能性が高いためです。

具体的な商品としては、世界株100%運用の「セゾン資産形成の達人ファンド」です。過去10年間のトータルリターン(年率)が9.44%ととても良く、安定性と信頼性が高く長期運用に向いています。

セゾン資産形成の達人ファンドを販売しているセゾン投信は、定期的にセミナーや勉強会を開催しています。これに参加すれば投資について学べるだけでなく、たくさんの投資仲間がいる安心感を得ることもできます。

以下は、2018年12月9日(日)14時から、東京・神田で行われたセゾン投信主催セミナーの様子です。「知って得する非課税制度勉強会」で、セゾン投信の中野晴啓社長自らが「非課税制度の本質」を解説しています。は定員150名で、3人掛けの満員御礼です。

セゾン資産形成の達人ファンドを購入する場合は、セゾン投信でつみたてNISA専用口座を開設する必要があります。これがデメリットです。

SBI証券・楽天証券はつみたてNISA対象商品を100以上扱っていますが、セゾン投信はセゾン資産形成の達人ファンドと「セゾン・バンガード・グローバルバランスファンド」という商品の2つしか取り扱っていません。

つみたてNISAは1人1口座しか開設できないため、セゾン投信で口座開設をする場合、この2つからしか選べないのです。ただ、どちらも良い商品のため、しっかりと将来に向けた資産形成をすることはできます。

将来的に再婚を考える場合、ライフスタイルが大きく変わる可能性があります。そしてそれに合わせて、10年未満の運用期間しかとれないことも予想されます。

この場合、債券を取り入れると低リスクで安定した運用ができるため、「セゾン・バンガード」と「達人ファンド」を2対1の割合で組み合わせることをオススメします。

(参考)つみたてNISA「セゾン資産形成の達人ファンド」を解説!

(参考)カテゴリー別解説:指定インデックスファンド以外の「バランス型」で「海外型」

まとめ

離婚するときには財産分与や年金の分割、子どもがいる場合は養育費の問題など、お金のことを考える機会が多かったのではないでしょうか。こうしたときこそ、つみたてNISAを始める絶好のタイミングといえます。

配偶者にお金の管理を任せていた場合も、これからは自分で家計管理や資産運用をしていく必要があります。

独り身になると、最終的に頼れるものはお金です。老後の生活費を確実に準備する最大のポイントは「早く始めること」です。「お金が余ったら、投資しよう」と考えていたら、いつまで経っても投資を始めることができません。

ムリのない範囲で毎月一定額を投資に回すように決めて、その分のお金は「初めからなかったもの」と考えて、やりくりをしましょう。

つみたてNISAは証券会社で「つみたてNISA専用口座」を開設すれば、すぐに始めることができます。手始めに、上で紹介したオススメ商品を、5,000円分や1万円分購入してみましょう。最初に商品を決めればあとは自動的に口座引き落としで商品が購入されるため、お金を使っている感覚なく積立投資をすることができます。

投資を実際にやってみると、「なんだ、こんなに簡単だったのか」「もっと早く始めておけばよかった」と思うはずですよ。

投資をすべきなのはお金持ちではなく「将来に向けて資産形成が必要な人」、つまり「あまりお金がない人」「まとまったお金を持っていない人」です。つみたてNISAはこうした人にとって、必ず力強い味方になってくれます。

ぜひ人生の再スタートに、つみたてNISAを始めてほしいと思います。

つみたてNISAを始めるには、証券会社で「つみたてNISA専用口座」を作る必要があるの。

つみたてNISA専用口座を作ったら購入するファンドをスマホのマイページで決めて、自分にムリのない金額を設定して積み立てるっていう流れ。

私がすすめるネット証券では月100円から積立て投資が可能だけど、将来のための資産形成を目指すのであれば、5,000円や1万円くらいからスタートしてもらいたいわ。

スマホでできるんですね!投資がさらに身近になった気がします。証券会社はどこがいいんですか?

オススメの証券会社は別ページで紹介してます。口座開設の完了までには2週間くらいかかるから、それまではこのサイトで勉強してみてね。

つみたてNISAを始めるためにオススメの証券会社

当サイトオススメの証券会社は次の2つ!

実は街中の銀行などは、つみたてNISAの商品があまり充実していません。この理由は「販売することで、銀行の得られる利益が少ないため」です。

つみたてNISAの商品ラインナップが充実しているのは、圧倒的に「ネット証券」。その中でも次に紹介する2つは、約160本あるつみたてNISA対象商品を7〜9割カバーしています。参考にして、証券会社を決めてくださいね。

1位:ポイントでつみたてNISAもできる!「楽天証券」

| 取扱い商品数 | 179本 |

|---|---|

| 積立金額 | 最低:100円 最高:33,333円 |

| 積立頻度 | 積立方法:毎日・毎月 金額調整:毎月・ボーナス設定・増額の設定 |

| 引落し方法 | 銀行口座・証券口座・楽天カード |

| ポイント付与 | あり。年間約4,000ポイント →毎月の積立33,333円を楽天カードで行った場合。楽天カードで積み立てた場合のみ、ポイントが「月額積立額×1%」付与される。 |

楽天証券は商品数のラインナップは業界ナンバーワンで、全商品のうち約90%をカバー。SBI証券と取り扱い数は同数です。

また、楽天証券は「楽天ユーザーに使いやすい」という点がメリット。楽天アカウントで統一でき、口座開設もカンタン。さらに毎月の積立で、楽天ポイントも貯まります!また、2018年9月30日よりポイントを使って投信積立ができるように、2018年10月28日より、投信の積立で楽天カードで決済が可能となり、ポイントを貯められるようになりました。資産形成をしつつ、楽天でおトクに買い物ができますよ。楽天カードを使っている人にはもちろんのこと、今後使っていきたい!という方にもオススメです。

また、つみたてNISAについて相談したい場合、楽天証券は「つみたてNISA専用ダイヤル」を利用できます(無料)。

2位:国内株式個人取引シェアNo.1!細かな設定もできる「SBI証券」

| 取扱い商品数 | 176本 |

|---|---|

| 積立金額 | 最低:100円 最高:33,333円 |

| 積立頻度 | 積立方法:毎日・毎週・毎月 金額調整:毎月・ボーナス設定・NISA枠ぎりぎり注文 |

| 引落し方法 | 銀行口座・証券口座 |

| ポイント付与 | あり。年間108ポイント →毎月の積立額が33,333円で0.05%付与のファンドを購入した1年目の場合 |

SBI証券はつみたてNISAの商品数のラインナップは業界ナンバーワンで、全商品のうち約90%をカバー。楽天証券と取り扱い数は同数です。

また、積立方法を「毎日」「毎週」「毎月」と細かく設定できるほか、ネット証券にもかかわらず「実店舗」があります。気になることがあればスタッフに直接相談できます。

業界ではSBI証券・楽天証券・マネックス証券を合わせて「3大ネット証券」と呼びますが、SBI証券はこの中でも口座開設者数がトップで、初心者にもオススメです!

ところで、つみたてNISAって、どうやって始めたらいんですか?